ISA Conectados al crecimiento

El desempeño financiero de ISA durante el 2017 fue destacable y aunque en lo que va del 2018 la apreciación del peso colombiano vs. el real brasileño (principalmente) y el peso chileno han tenido un impacto negativo, hacia delante la compañía cuenta con un sólido portafolio de proyectos que suma más de COP 14 bn en inversiones y que generarían ingresos anuales por ~COP 1.7 bn para 2023. Adicionalmente, el pago de la RBSE en Brasil agregaría a la generación de caja de CTEEP ~BRL 1,450 mm anuales por los próximos ocho años abriendo espacio para un crecimiento orgánico e inorgánico donde la principal premisa será la rentabilidad. Aunque reconocemos un potencial de valorización atractivo, en vista que EPM, su segundo accionista mayoritario, busca enajenar su participación (10.17% ~COP 1.5 bn), nuestra recomendación se mantiene en NEUTRAL.

El desempeño financiero de ISA durante el 2017 fue destacable y aunque en lo que va del 2018 la apreciación del peso colombiano vs. el real brasileño (principalmente) y el peso chileno han tenido un impacto negativo, hacia delante la compañía cuenta con un sólido portafolio de proyectos que suma más de COP 14 bn en inversiones y que generarían ingresos anuales por ~COP 1.7 bn para 2023. Adicionalmente, el pago de la RBSE en Brasil agregaría a la generación de caja de CTEEP ~BRL 1,450 mm anuales por los próximos ocho años abriendo espacio para un crecimiento orgánico e inorgánico donde la principal premisa será la rentabilidad. Aunque reconocemos un potencial de valorización atractivo, en vista que EPM, su segundo accionista mayoritario, busca enajenar su participación (10.17% ~COP 1.5 bn), nuestra recomendación se mantiene en NEUTRAL.

Aspectos para destacar

Actualizamos el Precio Objetivo 2019FA a COP 15,000/acción. Para esta entrega actualizamos los pagos de la RBSE dentro de la RAP de ISA CTEEP, adicionamos los nuevos proyectos en Brasil, Chile y Colombia, además de reconocer el CAPEX destinado a las concesiones en Chile. Nuestro escenario base utiliza un WACC de 9.1% y un gradiente a perpetuidad de 3.2%.

Amplio portafolio de proyectos y disponibilidad de caja para crecer orgánica e inorgánicamente soportan el desarrollo a mediano y largo plazo. El CAPEX de proyectos para desarrollar de la compañía pasó de ~COP 9 bn a ~COP 14 bn desde inicio del 2017 hasta lo que va del 2018, ampliando la perspectiva de ingresos futuros a través de nuevos proyectos que entrarán en operación. Adicionalmente, el pago de la Red Básica del Sistema Existente (RBSE) dejará excedentes de caja que podrán ser invertidos en los proyectos de transmisión en Brasil o en la compra de activos que pertenezcan al core del negocio, como Transener en Argentina. Finalmente, de no encontrarse inversiones con rentabilidades atractivas y acordes a las ya presentadas por la compañía, estimamos que el excedente de caja será utilizado para el pago de deuda o un mayor reparto de dividendos que mejorarían substancialmente.

Factores externos a la compañía limitan valorizaciones futuras de la acción. El mercado accionario colombiano se encuentra en una importante competencia por capital donde se tienen tres procesos de enajenaciones accionarias vigentes: i) el Gobierno nacional vendiendo Coltel, ii) el Distrito de Bogotá vendiendo GEB y iii) EPM vendiendo ISA. Dichos procesos en total alcanzan ~USD 1,900 mm. Dado lo anterior, la oferta de acciones de EPM podría mantenerse por un periodo extendido limitando valoraciones significativas en el precio de ISA.

¿Por qué NEUTRAL?:

A pesar de contar con un potencial de valorización atractivo y capacidad de crecimiento, la venta de EPM pondría una limitante al valor de la acción en bolsa que consideramos sería superado solo con un catalizador fuerte de corto plazo que hasta el momento no es previsible.

ISA / Ficha técnica

Descripción de la compañía: ISA, directamente y a través de sus 43 empresas filiales y subsidiarias, adelanta importantes proyectos en Sistemas de Infraestructura Lineal que impulsan el desarrollo en el continente. Para lograrlo, focaliza sus actividades en los negocios de Transporte de Energía Eléctrica, Tecnologías de Información y Telecomunicaciones, Concesiones Viales y Gestión de Sistemas de Tiempo Real. Los Sistemas de Infraestructura Lineal de ISA se extienden de ciudad en ciudad y de país en país, punto a punto, contribuyendo al desarrollo de los habitantes de Colombia, Brasil, Perú, Chile, Bolivia, Ecuador, Argentina, Panamá y América Central.

Hipótesis de valor

Plan de inversiones cuenta con 33 proyectos que entrarán en operación entre 2018 y 2023, generando ingresos por ~COP 1.7 bn. La compañía aumentó significativamente sus inversiones en el corto plazo al pasar de ~COP 9 bn en inicios de 2017 a más de ~COP 14 bn en el segundo trimestre de 2018. Consecuentemente, los ingresos esperados por la entrada de proyectos ahora alcanzan COP 1.7 bn cuando antes la cifra era de ~COP 700,000 mm, donde la reactivación de las inversiones en Brasil ha sido la principal razón del crecimiento.

Plan de inversiones cuenta con 33 proyectos que entrarán en operación entre 2018 y 2023, generando ingresos por ~COP 1.7 bn. La compañía aumentó significativamente sus inversiones en el corto plazo al pasar de ~COP 9 bn en inicios de 2017 a más de ~COP 14 bn en el segundo trimestre de 2018. Consecuentemente, los ingresos esperados por la entrada de proyectos ahora alcanzan COP 1.7 bn cuando antes la cifra era de ~COP 700,000 mm, donde la reactivación de las inversiones en Brasil ha sido la principal razón del crecimiento.

El pago de las indemnizaciones por la Red Básica del Sistema Existente (RBSE) en Brasil generará caja que permitirá competir en subastas de transmisión o aumentar pago de dividendos. En agosto de 2017 comenzó a realizarse el pago de la indemnización RBSE, incluida en el Ingreso Anual Permitido (RAP –Receita Anual Permitida–) de su filial brasileña ISA CTEEP. Dicho pago, estimamos, agregará a la caja de CTEEP anualmente ~BRL 1,450 millones disponibles para invertir en Brasil, donde se esperarían subastas (hasta 2024) por el orden de BRL 13,000 mm. Por otra parte, de no realizarse inversiones relevantes para utilizar la caja, observaríamos prepagos de deuda y/o un mayor reparto en dividendos.

Crecimiento inorgánico también sería una opción, Argentina y México los dos mercados objetivo. El historial de crecimiento inorgánico que ha expuesto la compañía en el transcurso de los años demuestra su disciplina de capital para adquirir participaciones estratégicas en compañías líderes de mercado como CTEEP. Ahora, la compañía abiertamente ha mostrado su interés en participar de la venta de Transener, una compañía de trasmisión de Argentina, propiedad del Gobierno nacional que posee el 52.6% (USD 254 mm a precios de mercado) y/o trabajar conjuntamente en proyectos de transmisión con la Comisión Federal de Electricidad en México. A pesar que consideramos como positivo el hecho de que se estén analizando dichas operaciones, pues el historial de fusiones y adquisiciones de ISA es destacable, estas transacciones no están contempladas en nuestra valoración

El reciente auge de las energías renovables solar y eólica a gran escala aumentarían las necesidades de conexión. En el mundo, diferentes países están buscando la manera de diversificar la matriz de generación con fuentes renovables no convencionales como lo son la energía solar y eólica, con el propósito de reducir la huella de carbono anual. En el caso colombiano existen beneficios de ley que impulsan este tipo de generación, por lo que recientemente se han dado a conocer proyectos a gran escala tanto solares como eólicos que podrían generar necesidades de conexiones nuevas al SIN.

Altas metas de crecimiento logradas en periodos de tiempo mucho más cortos a los propuestos. En los últimos casi seis años ISA ha logrado quintuplicar su utilidad neta, llevar su ROE consolidado al 13.5% desde el 4.5% que registraba en 2012 y aumentar su EBITDA en un 40% frente a lo registrado en 2012; sobrepasando lo planteado en su plan estratégico 2012-2020 (triplicar la utilidad del 2012) desde el año 2017.

Riesgos

Venta de acciones por parte del segundo accionista mayoritario, EPM, limitarían valorizaciones. Posterior a la emergencia de Hidroituango, Empresas Públicas de Medellín (EPM) decidió enajenar alrededor de COP 4 bn en activos, dentro de los cuales se encuentra su participación accionaria de 10.17% en ISA. Este paquete accionario tendría un valor de ~COP 1.5 bn a precios de mercado y dado que su valor es ~40% de los activos totales por enajenar, esta debería realizarse durante 2019. Lo anterior, implicaría una oferta de acciones significativamente grande que a corto plazo llevaría a que las valorizaciones proyectadas difícilmente sean reconocidas por el mercado. Adicionalmente, vale la pena mencionar que ISA es la encargada de la línea de transmisión entre Hidroituango y el SIN, que en un caso extremo podría llegar a no ser necesaria.

Riesgos de cambios regulatorios continúan en nuestro radar. En términos regulatorios aún persisten riesgos en Colombia y Brasil. En Brasil es importante monitorear: i) el impacto de la demora en el pago del 15% de la remuneración de la RBSE; ii) el proceso de revisión tarifaria periódica ante las protestas por las tarifas de energía en Brasil; iii) la propuesta que circula en el Congreso de Brasil relacionada con la posibilidad de expandir el periodo de pago de la RBSE de 8 a 20 años que podría impactar el flujo de caja de la compañía y llevarla a cubrir sus compromisos de inversión no con la caja futura de los pagos, sino con deuda. En Colombia continuamos monitoreando el cambio del esquema de remuneración de transmisión de energía, del cual se esperan noticias en el corto plazo.

Riesgos de cambios regulatorios continúan en nuestro radar. En términos regulatorios aún persisten riesgos en Colombia y Brasil. En Brasil es importante monitorear: i) el impacto de la demora en el pago del 15% de la remuneración de la RBSE; ii) el proceso de revisión tarifaria periódica ante las protestas por las tarifas de energía en Brasil; iii) la propuesta que circula en el Congreso de Brasil relacionada con la posibilidad de expandir el periodo de pago de la RBSE de 8 a 20 años que podría impactar el flujo de caja de la compañía y llevarla a cubrir sus compromisos de inversión no con la caja futura de los pagos, sino con deuda. En Colombia continuamos monitoreando el cambio del esquema de remuneración de transmisión de energía, del cual se esperan noticias en el corto plazo.

A pesar de contar con amplio espacios de caja para invertir en Brasil, la alta competencia en subastas de transmisión dificultaría un crecimiento rentable. En Brasil, la alta competencia por los proyectos de transmisión de energía ha llevado a que se presenten fuertes descuentos sobre la RAP inicialmente ofrecida por parte del Gobierno en cada uno de los proyectos de transmisión; en las últimas dos subastas los descuentos promedio fueron de 51% y 64%. Lo anterior podría llevar a ISA a ofrecer descuentos agresivos para crecer de manera orgánica, ejemplo de esto son los últimos dos proyectos ganados por la compañía, ofreciendo descuentos de 73.9% y 66.7%. A futuro, si bien CTEEP contará con la caja para invertir, realizar inversiones igual de rentables a las que tiene actualmente podría llegar a ser difícil dada la alta competencia del sector.

Mayor expectativa de participación ciudadana podría afectar la planeación y ejecución de proyectos. Si bien es el sector de la construcción el que mostró una crisis institucional asociada a escándalos de corrupción, la expectativa de mayores exigencias en vigilancia y control de proyectos públicos aumentó en general. Además del fuerte uso de las redes sociales por parte de la ciudadanía que genera presiones sobre las compañías e inclusive el Gobierno nacional.

En Brasil, la alta competencia por los proyectos de transmisión de energía ha llevado a que se presenten fuertes descuentos sobre la RAP inicialmente ofrecida por parte del Gobierno en cada uno de los proyectos de transmisión; en las últimas dos subastas los descuentos promedio fueron de 51% y 64%.

Proyecciones

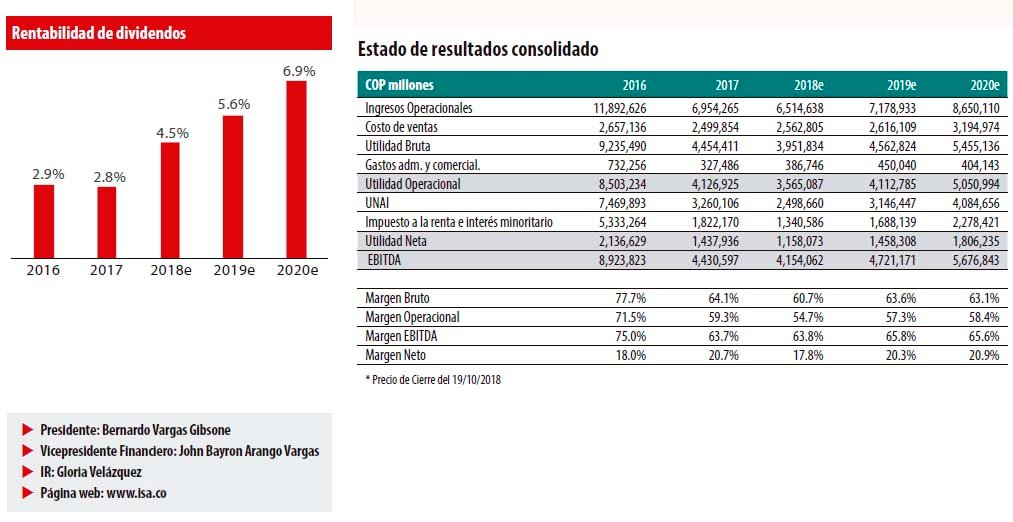

Ingresos – Margen EBITDA: Para 2018, los ingresos mostrarán un leve descenso del 6% impulsado por los efectos cambiarios y el menor ingreso financiero de las cuentas por cobrar en las concesiones de Chile. Posteriormente, con un panorama cambiario más estable, nuevos proyectos entrando en operación y el pago de la RBSE, los ingresos tendrán incrementos importantes durante 2019 y 2020 del 10% y 20%, respectivamente.

En cuanto al margen EBITDA, este variaría inicialmente dada la ejecución de las inversiones en proyectos y los ingresos por construcción que estos generan, aun así, descontando este efecto, a largo plazo observamos una estabilización alrededor del 66%.

Utilidad Neta: Dada la disponibilidad de caja, la deuda de la compañía debería tender a mantenerse, estable a menos que se adquieran compromisos de deuda mayores por un crecimiento o adquisición que no esté contemplado (por ejemplo, Transener). Lo anterior, más un escenario de impuestos más favorable, nos lleva a proyectar una

utilidad neta de COP 1.5 bn para 2019 y COP 1.9 bn para 2020 que representan márgenes del 20% y 22%, respectivamente.

Valoración y sensibilidades al Precio Objetivo

Para estimar el valor de ISA utilizamos la metodología de flujo de caja descontado. Los parámetros utilizados para la valoración de la compañía fueron: un Beta apalancado de 0.9, WACC de 9.1% y un gradiente de 3.2%. Además, ajustamos el valor del interés minoritario en el valor estimado que ISA recibiría por las indemnizaciones de la RBSE.

En conclusión, nuestro ejercicio de valoración sugiere un Precio Objetivo 2019 FA de COP 15,000/acción, que ofrece un potencial de valorización a los precios actuales a los que transa la acción de 17.2%. Si bien esto es atractivo y reconocemos el potencial de la compañía para ampliar su valor mediante nuevos proyectos o adquisiciones, factores exógenos limitan el valor de la acción y por tanto asignamos una recomendación de NEUTRAL. Resaltamos que nuestra valoración no contempla una adquisición de Transener u otros activos de importante valor.

En conclusión, nuestro ejercicio de valoración sugiere un Precio Objetivo 2019 FA de COP 15,000/acción, que ofrece un potencial de valorización a los precios actuales a los que transa la acción de 17.2%. Si bien esto es atractivo y reconocemos el potencial de la compañía para ampliar su valor mediante nuevos proyectos o adquisiciones, factores exógenos limitan el valor de la acción y por tanto asignamos una recomendación de NEUTRAL. Resaltamos que nuestra valoración no contempla una adquisición de Transener u otros activos de importante valor.

WACC vs. Crecimiento a perpetuidad (g)

Evaluamos el cambio en el P. O. frente a variaciones en el WACC y el crecimiento a perpetuidad (g). Un incremento de 50 pbs en el WACC significaría una disminución de COP 1,950 en el P. O., mientras que una disminución de 50 pbs representaría un aumento de COP 2,330/acción.

BRL/COP vs. CLP/COP

Dada la reciente volatilidad cambiaria consideramos relevante conocer qué efectos tendría sobre nuestro P. O. las desviaciones sobre las sendas bases de tasa de cambio. Una apreciación del real en COP 40 representaría un aumento de COP 140 sobre nuestro P. O. mientras que un incremento de 0.25 en el CLP/COP significaría un incremento de COP 390 sobre nuestro P. O.

Tabla de Contenido

Principales Factores de Riesgo para 2019 Externos / Internos

Economía de los Estados Unidos: Aterrizaje Suave o Nueva Prolongada Crisis

Precio del Petróleo: Comportamiento y Perspectivas

El Niño y su relación con el PIB y la inflación

Estimaciones de Crecimiento

Concesiones Viales de cuarta generación: ¿2019 será finalmente el año?

Avianca Holdings Preparando el 2020

Bancolombia Inicia el repunte en la rentabilidad

Banco de Bogotá: Calidad de la cartera su mayor fortaleza

Celsia: Mejor preparada para El Niño

Cementos Argos Fortaleciendo los cimientos

Cemex Latam Holdings Una estructura sólida pese a la adversidad

Conconcreto Un entorno desafiante

Corficolombiana Construyendo en medio de la turbulencia

Ecopetrol Con alternativas no convencionales

El Cóndor El nuevo gigante de las concesiones viales

Grupo Argos Un portafolio de oportunidades transversales

Grupo Aval Capitalizando su estrategia digital

Grupo Energía Bogotá: Democratización, una limitante temporal

Grupo Éxito Liderando el cambio del sector

Grupo Nutresa Fuente de innovación