Grupo Nutresa Fuente de innovación

Después de un entorno macroeconómico retador de los últimos años, eficientes estrategias de cobertura de materias primas y con sólidas metas para reducción de costos le permitieron a Nutresa afrontar la coyuntura retadora. Para 2019 esperamos que el panorama sea mucho más favorable para la compañía, donde un mayor consumo por parte de los hogares llevará a incrementar los volúmenes de venta, lo que junto a los esfuerzos para reducir gastos soportan nuestra perspectiva positiva de creación de valor de Nutresa. De esta manera, asignamos una recomendación de SOBREPONDERAR

Después de un entorno macroeconómico retador de los últimos años, eficientes estrategias de cobertura de materias primas y con sólidas metas para reducción de costos le permitieron a Nutresa afrontar la coyuntura retadora. Para 2019 esperamos que el panorama sea mucho más favorable para la compañía, donde un mayor consumo por parte de los hogares llevará a incrementar los volúmenes de venta, lo que junto a los esfuerzos para reducir gastos soportan nuestra perspectiva positiva de creación de valor de Nutresa. De esta manera, asignamos una recomendación de SOBREPONDERAR

Aspectos para destacar

Estimamos un Precio Objetivo 2019FA de COP 31,000/acción. Nuestras principales estimaciones para 2019 son: i) ingresos que crecen 4.0% en 2019, se ubican en COP 9.3 bn, producto de un crecimiento anual en volúmenes y precios de 2.66% y 1.3% respectivamente; ii) EBITDA creciendo a una tasa anual de 4.53% y margen EBITDA que se sitúa en 12.1%; iii) utilidad neta de COP 484 mil mm, aumentando 9.7% anual, pues proyectamos una mejor dinámica operacional y gastos financieros decrecientes, y iv) el valor del portafolio de inversión en Grupo Argos y Grupo Sura representa 27% del valor total a un precio promedio de los últimos 12 meses de COP 19,870/acción y COP 38,400/acción respectivamente

Nutresa tendría que recurrir a crecimiento inorgánico para alcanzar su meta de ventas para 2020. La meta que se planteó Nutresa para cierre de este quinquenio fue duplicar las ventas hechas en 2013, es decir, llegar a COP 11.8 bn, manteniendo el margen EBITDA dentro del rango de 12% y 14%. Estimamos que para 2020 Nutresa no alcanzaría estos niveles de ventas si solo recurriera a crecimiento orgánico, pues tendría que generar un TACC en ingresos de ~10%. Asimismo, destacamos que el desapalancamiento paulatino que ha venido teniendo Nutresa, le daría la capacidad para realizar alguna adquisición que le permita alcanzar su mega.

Sólida participación en la cadena de producción permite a Nutresa tener gran margen de maniobra. Nutresa cuenta con gran capacidad de adaptabilidad debido a su participación en numerosos países con ocho segmentos de negocio para ofrecer, donde cuenta con amplia red de distribución. Adicionalmente, ha estado en la capacidad de contrarrestar los nuevos competidores, como lo

son los hard disounters, a través de alianzas más tradicionales.

¿Por qué SOBREPONDERAR?

Diversificación geográfica y de productos ofrecidos han posicionado a Nutresa como una de las empresas más sólidas de la región. Lo anterior, junto a los esfuerzos que hace para generar valor para sus accionistas en el largo plazo y potencial de valorización atractivo soporta nuestra recomendación.

Grupo Nutresa / Ficha técnica

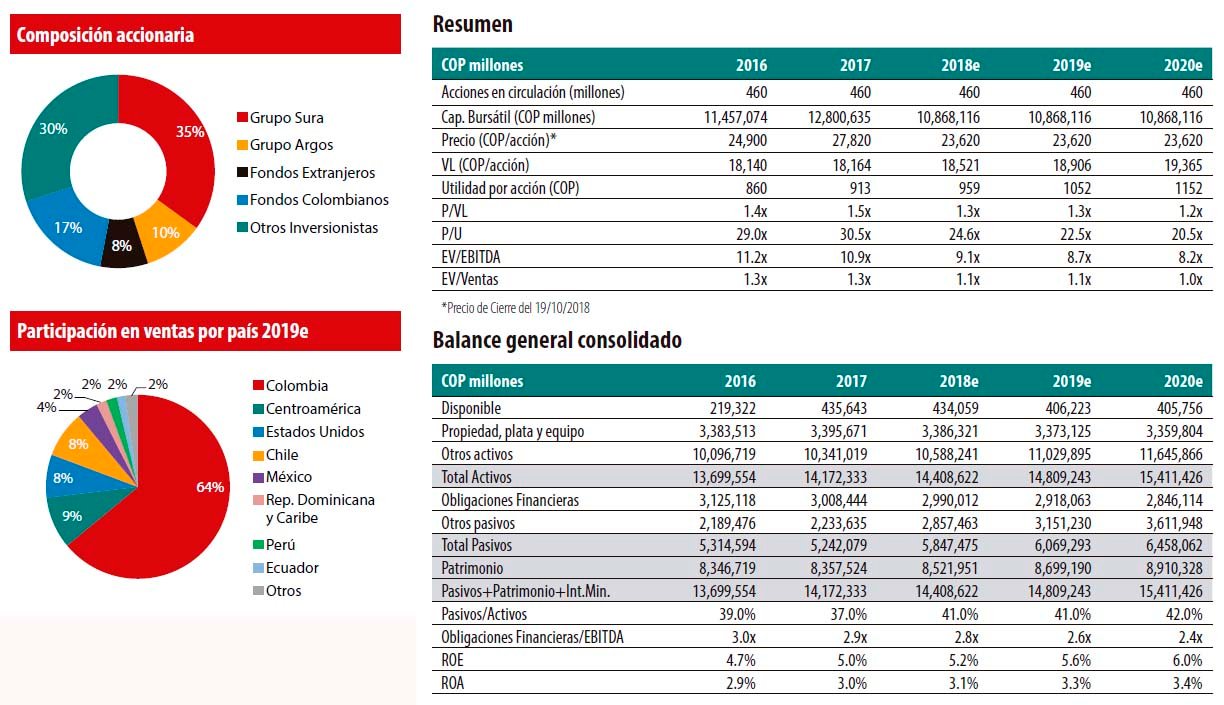

Descripción de la compañía: Grupo Nutresa, antes Grupo Nacional de Chocolates, es la empresa líder en alimentos procesados en Colombia (60.6% participación de mercado) y uno de los jugadores más relevantes del sector en América Latina. Opera 8 líneas de negocio: cárnicos, chocolates, galletas, café, pastas, helados, bebidas instantaneas frías (TMLUC) y desde 1T15 incorporó el segmento de Alimentos al Consumidor como una nueva categoría. Las ventas internacionales representan ~40% de los ingresos consolidados. La compañía tiene inversiones en otras compañías colombianas listadas, como Grupo Suramericana y Grupo Argos.

Hipótesis de valor

Nutresa cuenta con un amplio portafolio de 18 marcas líderes en Colombia y la región. La compañía cuenta con 8 líneas de negocio establecidas en 46 plantas diferentes dentro de 14 países con redes de distribución hacia 81 países. Tiene un reconocimiento internacional, ratificándose nuevamente como la segunda empresa más sostenible del sector de alimentos, donde se evalúan aspectos como salud y nutrición. En este aspecto, Nutresa se plantea la meta de incrementar su portafolio de productos que cumplan con los estándares de perfil saludable, sustentados en innovación y renovación, por lo que uno de sus principales pilares de crecimiento se hace a través de productos innovadores. Nutresa tiene como meta mantener por lo menos el 15% de sus productos destinados para este fin, para el segundo semestre este rubro representó el 20.2%, ejemplo de adaptación a los cambiantes patrones de consumo.

Recuperación de la economía llevaría a incrementar volúmenes de venta. En el primer semestre de 2018 se han observado señales de recuperación en el consumo, y en particular en Nutresa los volúmenes de venta han incrementado. En este periodo Nutresa presentó un incremento de 3.8% anual en sus volúmenes de venta. Para 2019 esperamos que esta buena dinámica se mantenga, donde estimamos que los volúmenes se incrementen en 2.66%. De igual forma, la buena gestión de la compañía para reducir sus costos, junto al adecuado manejo de coberturas, tanto físicas como financieras, para reducir la volatilidad de las materias, han permitido que la empresa conserve su liderazgo en la industria y la rentabilidad durante el ambiente retador de los últimos años.

Recuperación de la economía llevaría a incrementar volúmenes de venta. En el primer semestre de 2018 se han observado señales de recuperación en el consumo, y en particular en Nutresa los volúmenes de venta han incrementado. En este periodo Nutresa presentó un incremento de 3.8% anual en sus volúmenes de venta. Para 2019 esperamos que esta buena dinámica se mantenga, donde estimamos que los volúmenes se incrementen en 2.66%. De igual forma, la buena gestión de la compañía para reducir sus costos, junto al adecuado manejo de coberturas, tanto físicas como financieras, para reducir la volatilidad de las materias, han permitido que la empresa conserve su liderazgo en la industria y la rentabilidad durante el ambiente retador de los últimos años.

Buena gestión de la cadena de suministro permitiría capitalizar nuevas oportunidades y controlar riesgos. Para el cierre de 2017, Nutresa había llevado a cabo 457 iniciativas de abastecimiento estratégico que le permitieron lograr un ahorro de COP 86 mil mm, bajo esta metodología de abastecimiento estratégico buscan implementar la digitalización de algunos de sus canales de ventas, así como la implementación gradual de procesos de facturación digital. Con esto, Nutresa trata de llegar de una mejor forma a consumidor; ha logradoimplementar el negocio de Novaventa, el cual cuenta con más de 150 mil mamás empresarias para ofrecer sus productos a través de un canal más directo hacia el consumidor.

Reducción de impacto ambiental podría presentarse como una oportunidad. Una de las metas que se plantean para 2020 es la disminución de material de empaque, al igual que el aprovechamiento de los residuos, esto significaría para Nutresa la optimización de sus operaciones, ya que esperan reducir en 12% el uso de empaques/toneladas producidas teniendo en cuenta la producción de 2010. Adicionalmente, el aprovechamiento de los residuos le ha permitido a Nutresa la recuperación de material, como por ejemplo en el segmento de helados que anualmente genera un beneficio de COP 34 millones, al reusar 19,200 kg de crema en su planta de helados en Bogotá.

Reducción de impacto ambiental podría presentarse como una oportunidad. Una de las metas que se plantean para 2020 es la disminución de material de empaque, al igual que el aprovechamiento de los residuos, esto significaría para Nutresa la optimización de sus operaciones, ya que esperan reducir en 12% el uso de empaques/toneladas producidas teniendo en cuenta la producción de 2010. Adicionalmente, el aprovechamiento de los residuos le ha permitido a Nutresa la recuperación de material, como por ejemplo en el segmento de helados que anualmente genera un beneficio de COP 34 millones, al reusar 19,200 kg de crema en su planta de helados en Bogotá.

Riesgos

Cumplimiento de la meta de ventas para 2020 vía crecimiento inorgánico, principal aspecto para monitorear durante 2019. La meta que se planteó Nutresa para cierre de este quinquenio fue de duplicar las ventas hechas en 2013, es decir COP 11.8 bn, manteniendo el margen EBITDA dentro del rango de 12% y 14%. Para 2020 estimamos que Nutresa logre obtener ingresos operacionales de COP 9.8 bn, vía crecimiento orgánico. De esta forma, consideraríamos importante monitorear durante 2019 posibles adquisiciones que pudiera hacer la compañía, ya que creemos que ante el espacio de endeudamiento (estimamos que la relación de deuda neta/EBITDA, termine el 2018 en 2.37x y en 2.23x en 2019, por lo que con un endeudamiento de COP 1.5 bn alcanzaría un apalancamiento de 3.5x) y el mejor comportamiento que va a tener la economía y sobre todo el sector, podría haber mayor disposición y espacio para realizar alguna compra de activos. Al respecto, vale la pena destacar la competencia por activos en el sector que podrían significar múltiplos de adquisición elevados y por lo tanto, una transacción dilutiva para los actuales accionistas.

Creación de valor en el negocio de alimentos al consumidor continúa siendo un gran reto. Una de las grandes apuestas para el crecimiento fue la adquisición de El Corral en 2015 por COP 750 mil mm, no obstante, las condiciones de la economía y una elevada competencia ante la proliferación de hamburguesas artesanales ha significado para Nutresa una gran inversión de capital para mantener su nivel de ventas. Para 2017, el CAPEX fue de COP 23.7 mil millones (6.56% de las ventas netas de El Corral) vs. COP 27.2 mil mm de flujo de caja operativo. A lo anterior se suma el importante crecimiento de los gastos de ventas que pasaron de representar el 49% de las ventas en 2015 al 57% lo que ha implicado una gran presión sobre los márgenes de rentabilidad y derivó en pérdidas netas de COP 8.6 mil mm en 2016. Nuestra perspectiva frente a esta línea de negocio se mantiene conservadora.

Creación de valor en el negocio de alimentos al consumidor continúa siendo un gran reto. Una de las grandes apuestas para el crecimiento fue la adquisición de El Corral en 2015 por COP 750 mil mm, no obstante, las condiciones de la economía y una elevada competencia ante la proliferación de hamburguesas artesanales ha significado para Nutresa una gran inversión de capital para mantener su nivel de ventas. Para 2017, el CAPEX fue de COP 23.7 mil millones (6.56% de las ventas netas de El Corral) vs. COP 27.2 mil mm de flujo de caja operativo. A lo anterior se suma el importante crecimiento de los gastos de ventas que pasaron de representar el 49% de las ventas en 2015 al 57% lo que ha implicado una gran presión sobre los márgenes de rentabilidad y derivó en pérdidas netas de COP 8.6 mil mm en 2016. Nuestra perspectiva frente a esta línea de negocio se mantiene conservadora.

Cambio de comportamiento y prácticas de consumo presentan un reto adicional. A raíz de una mayor preocupación a nivel global sobre la salud del consumidor, se ha generado un mayor nivel de conciencia sobre la alimentación y regulación de los productos alimenticios. Como consecuencia, los productores de alimentos como Nutresa se han tenido que adecuar a este nuevo tipo de mentalidad de los consumidores y de las regulaciones de cada país. Para estos ha sido necesario adecuar varios de sus productos según la reglamentación del país, asumiendo mayores costos en la recomposición de sus empaques o del mismo producto, tendencia que prevemos continúe en los próximos años.

Cambio de comportamiento y prácticas de consumo presentan un reto adicional. A raíz de una mayor preocupación a nivel global sobre la salud del consumidor, se ha generado un mayor nivel de conciencia sobre la alimentación y regulación de los productos alimenticios. Como consecuencia, los productores de alimentos como Nutresa se han tenido que adecuar a este nuevo tipo de mentalidad de los consumidores y de las regulaciones de cada país. Para estos ha sido necesario adecuar varios de sus productos según la reglamentación del país, asumiendo mayores costos en la recomposición de sus empaques o del mismo producto, tendencia que prevemos continúe en los próximos años.

Pequeños competidores cada vez con mayor participación de mercado. La entrada de participantes como los hard discounters con su estrategia de precios bajos ha impactado el volumen de ventas de Nutresa. Adicionalmente, la compañía ha tenido que implementar estrategias para contrarrestar a estos competidores, ya que ha tenido que ofrecer sus productos en tamaños más pequeños para no perder territorio. Asimismo, ha recurrido a canales de venta mucho más pequeños (Nutresa ha implementado desde 2016 el programa Bambú), el cual ofrece una mayor competencia a través del canal tradicional como los minimercados. Este canal ha generado, desde su implementación, ingresos cercanos a COP 20 mil millones.

Atentos a la reforma tributaria o Ley de financiamiento. El Gobierno publicará en los próximos días la Ley de financiamiento (reforma tributaria) que contemplaría, según medios de comunicación, una ampliación de la base gravable del IVA. Al respecto destacamos que actualmente el 60% de la canasta de Nutresa se encuentra gravada con IVA del 19% por lo que el impacto en precios es limitado. Sin embargo, el consumo de los hogares si podría resentirse y moderar su dinámica de recuperación en 2019.

Proyecciones

La meta que se planteó Nutresa para cierre de este quinquenio fue de duplicar las ventas hechas en 2013, es decir, COP 11.8 bn, no vemos posible, alcanzarla vía crecimiento orgánico por lo que podrían materializarse nuevas adquisiciones.

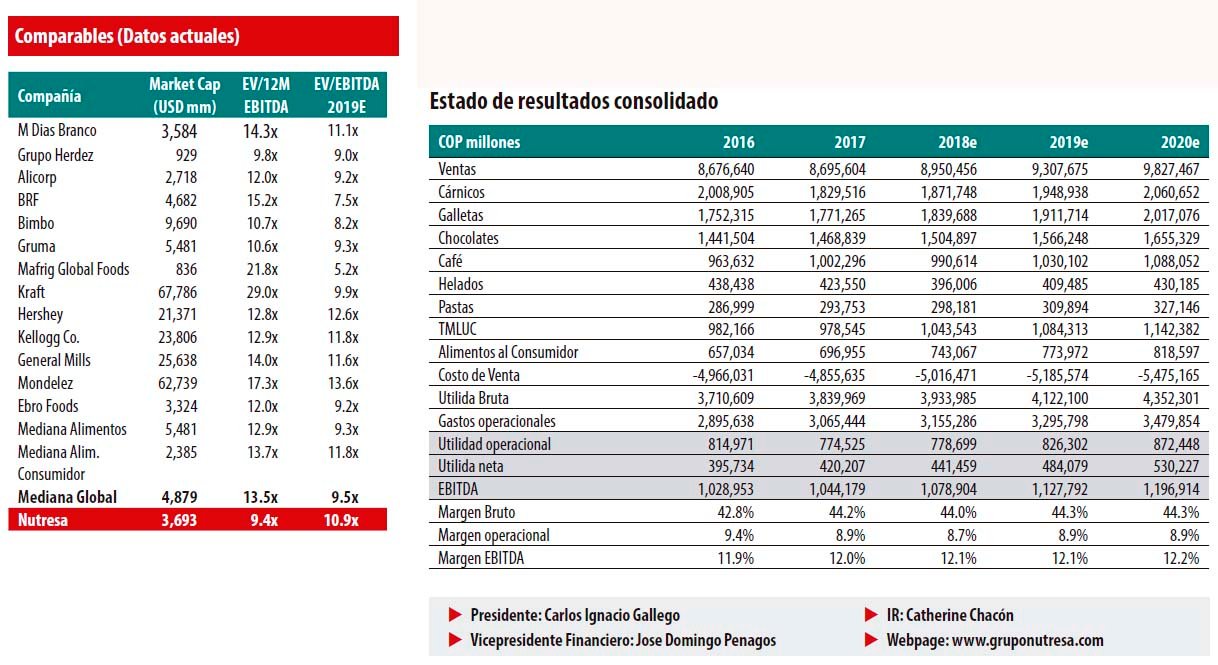

Ingresos: Estimamos ingresos de COP 9.31 bn para 2019, con un crecimiento de 4.0% anual. Dicho crecimiento anual por línea sería: i) 4.1% en Cárnicos, 3.9% en Galletas, 4.1% en Chocolates, 4.0% en Café, 3.4% en Helados, 3.9% en Pastas, 3.9% en TMLUC y 4.2% en Alimentos al Consumidor; ii) revisión del PIB para 2019 a 3.2% e inflación a 3.6%. Esperamos un mix de ventas similar al 2018, en donde la línea de Cárnicos y Galletas estarían aportando el 21% de los ingresos cada uno, mientras que Chocolates y Café estarían aportando el 17% y 11% respectivamente

EBITDA: Proyectamos un margen EBITDA de 12.1% para 2019. Esto corresponde a un EBITDA de COP 1.13 bn, aumentando 4.5% anual. Hemos estimado un incremento de los costos de venta de 1.9%, dadas las nuevas proyecciones de inflación. Contemplamos un aporte de 20% del EBITDA por parte de Cárnicos, mientras que Galletas, Chocolates y Café estarían aportando el 21%, 20% y 12% respectivamente.

Utilidad Neta: Esperamos una utilidad de COP 484 mil mm para 2019, lo que representa un incremento de 10% anual, en razón de la recuperación que estimamos en los volúmenes de venta de Nutresa, que se refleja en un aumento de 4.7% en su utilidad bruta y una reducción de 2.3% en los gastos financieros, que se ubicarían en COP 288 mil mm para el periodo.

Valoración y sensibilidades al Precio Objetivo

FCL para el negocio de alimentos: El valor justo 2019FA obtenido es COP 31,000/acción. Los parámetros usados son: WACC de 9.5%, Beta de 0.7, costo del equity de 10.6% y perpetuidad de 3.0%.

Portafolio de inversión: Para calcular el valor del portafolio de inversión utilizamos el precio de las acciones ordinarias de Grupo Argos y Grupo Sura, teniendo en cuenta el promedio de los últimos doce meses, siendo de COP 19,870 y COP 38,400, respectivamente. Así, el valor del portafolio se ubica en COP 3,867,496 mm, que equivale a COP 8,400 de nuestro Precio Objetivo, representando el 27%.

Múltiplos de Valoración: Esta metodología utiliza los siguientes múltiplos: EV/EBITDA 2019E de 10x, EV/VENTAS 2019E de1.7x y P/U 2019E de 17.4x al que transan los pares de Nutresa.

Para finalizar, nuestro ejercicio de valoración sugiere un Precio Objetivo 2019FA de COP 31,000/acción, equivalente a un margen de apreciación de 31.24% y una recomendación de SOBREPONDERAR. Asignamos un riesgo MEDIO a nuestra valoración, puesto que la naturaleza defensiva del negocio, así como sus estrategias de diversificación geográfica y coberturas de precios de materias primas, ayudan a mitigar la volatilidad a la que la compañía podría estar expuesta.

WACC vs. Crecimiento a perpetuidad (g)

Este ejercicio mide la sensibilidad de nuestro precio objetivo frente a variaciones en la tasa de descuento utilizada (WACC) y el supuesto de crecimiento a perpetuidad de los flujos de caja libre que utilizamos para el último flujo proyectado.

Sensibilidad de precios del portafolio de inversión

Sensibilidad de precios del portafolio de inversión

Las inversiones de Nutresa en Grupo Argos y Grupo Sura representan el 27% de nuestro Precio Objetivo y están incluidas en nuestra valoración a Precio Objetivo cada uno de los emisores.

Volumen de ventas vs. Margen EBITDA

Medimos la sensibilidad que tendría nuestro Precio Objetivo frente a cambios en volúmenes de venta y el margen EBITDA, ya que consideramos que estas variables son las más importantes para enfocarnos durante 2019.

Tabla de Contenido

Principales Factores de Riesgo para 2019 Externos / Internos

Economía de los Estados Unidos: Aterrizaje Suave o Nueva Prolongada Crisis

Precio del Petróleo: Comportamiento y Perspectivas

El Niño y su relación con el PIB y la inflación

Estimaciones de Crecimiento

Concesiones Viales de cuarta generación: ¿2019 será finalmente el año?

Avianca Holdings Preparando el 2020

Bancolombia Inicia el repunte en la rentabilidad

Banco de Bogotá: Calidad de la cartera su mayor fortaleza

Celsia: Mejor preparada para El Niño

Cementos Argos Fortaleciendo los cimientos

Cemex Latam Holdings Una estructura sólida pese a la adversidad

Conconcreto Un entorno desafiante

Corficolombiana Construyendo en medio de la turbulencia

Ecopetrol Con alternativas no convencionales

El Cóndor El nuevo gigante de las concesiones viales

Grupo Argos Un portafolio de oportunidades transversales

Grupo Aval Capitalizando su estrategia digital

Grupo Energía Bogotá: Democratización, una limitante temporal

Grupo Éxito Liderando el cambio del sector

Grupo Nutresa Fuente de innovación