Celsia: Mejor preparada para El Niño

La compañía ha concentrado su estrategia corporativa en el desarrollo de proyectos de generación solar, que en los próximos cuatro años ampliarán la capacidad instalada en un 10% (~200 MW). Adicionalmente, después de Hidroituango, la UPME1 estima que a partir del 2022 es probable que la demanda supere la energía en firme que ofrece el sistema, por lo que recientemente ha lanzado nuevas subastas de ENFICC2 que favorecen la creación y/o aumento de capacidad de plantas térmicas ya existentes. Lo anterior también mejoró el panorama de precios en bolsa y contratos y abre espacios para que proyectos como Porvenir II sean reconsiderados. Finalmente, cambios regulatorios y de infraestructura acotan el riesgo financiero generado ante un eventual fenómeno de El Niño, por lo que asignamos una recomendación NEUTRAL.

La compañía ha concentrado su estrategia corporativa en el desarrollo de proyectos de generación solar, que en los próximos cuatro años ampliarán la capacidad instalada en un 10% (~200 MW). Adicionalmente, después de Hidroituango, la UPME1 estima que a partir del 2022 es probable que la demanda supere la energía en firme que ofrece el sistema, por lo que recientemente ha lanzado nuevas subastas de ENFICC2 que favorecen la creación y/o aumento de capacidad de plantas térmicas ya existentes. Lo anterior también mejoró el panorama de precios en bolsa y contratos y abre espacios para que proyectos como Porvenir II sean reconsiderados. Finalmente, cambios regulatorios y de infraestructura acotan el riesgo financiero generado ante un eventual fenómeno de El Niño, por lo que asignamos una recomendación NEUTRAL.

Aspectos para destacar

Nuestro Precio Objetivo para cierre 2019 es COP 5,150/acción. Revisamos nuestro escenario base de precios de energía al alza dada la coyuntura actual del mercado colombiano dado el retraso de Hidroituango, incluimos los proyectos solares a desarrollar por la compañía y los beneficios tributarios que traen consigo. Con esto, estimamos un TACC 2018 – 2027de ingresos de 3.6%, EBITDA de 4.4% y utilidad neta de 6.5%. El WACC de nuestra valoración es de 9.34%, y el

gradiente de perpetuidad de 3.5%.

Positivo panorama para generadoras y menor riesgo por fenómeno de El Niño favorecen a la compañía. Lo sucedido en Hidroituango abre posibilidades de inversión para las empresas generadoras. Adicionalmente, la implementación del precio marginal de escasez y la entrada en operación de la regasificadora de Cartagena acotan el riesgo financiero ante un eventual nuevo fenómeno de El Niño, pues se asegura el suministro de gas para Zona Franca Celsia (ZFC) y se mejora el precio al cual se reconoce la generación por Obligaciones de Energía en Firme (OEF).

Cambios regulatorios en distribución de energía demandarían mayor CAPEX para mantener o aumentar ingresos. Recientemente, la Comisión de Regulación de Energía y Gas (CREG) cambió el esquema de remuneración del negocio de distribución, el cual entraría en vigencia a partir del 2019. El cambio establece una Base Regulada de Activos (BRA) que disminuirá acorde a las depreciaciones y sobre la cual se iniciaría a remunerar el negocio.

¿Por qué NEUTRAL?

i) Exposición innovadora al sector eléctrico a través de proyectos solares y una matriz energética diversificada en geografías y tecnologías. ii) disminución de riesgos financieros por cambios regulatorios y de infraestructura.

Celsia / Ficha técnica

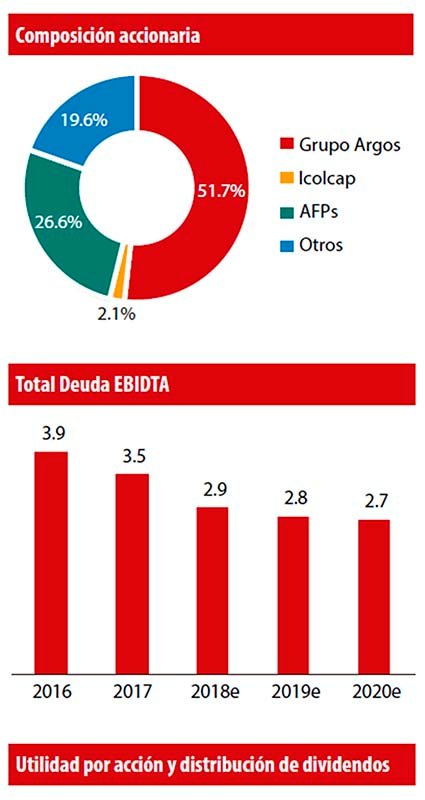

Descripción de la compañía: Celsia es una compañía integrada de servicios públicos especializada en la generación y distribución de energía eléctrica. Actualmente, la empresa se posiciona como la cuarta generadora más grande del país, con 2,399 MW de capacidad instalada provenientes de 26 centrales de generación en

Colombia (77%), Panamá (21%) y Costa Rica (2%). Igualmente, por medio de su participación en la Empresa de Energía del Pacífico, EPSA, (62%) participa en los negocios de generación, transmisión, distribución y comercialización de energía eléctrica en los departamentos de Valle del Cauca, Tolima, Cauca.

Hipótesis de valor

Retraso en la entrada de operación de Hidroituango, mejora panorama de precios de la energía a corto y mediano plazo. Para finales del 2018 se esperaba que el principal proyecto de generación del país, Hidroituango, entrara a operar y al ser culminado en 2019 representara el 14% de la capacidad de generación nacional. No obstante diferentes problemas de carácter geológico y de regulación ambiental llevaron el proyecto a un retraso de mínimo tres años para iniciar operaciones e inclusive, según expertos, existe una probabilidad de que este proyecto no entre a la matriz energética del país. Lo anterior mejoró el panorama de precios de los contratos de energía que esperamos se mantengan al alza hasta el año 2022-2023 cuando se estima que Hidroituango inicie sus operaciones.

Retraso en la entrada de operación de Hidroituango, mejora panorama de precios de la energía a corto y mediano plazo. Para finales del 2018 se esperaba que el principal proyecto de generación del país, Hidroituango, entrara a operar y al ser culminado en 2019 representara el 14% de la capacidad de generación nacional. No obstante diferentes problemas de carácter geológico y de regulación ambiental llevaron el proyecto a un retraso de mínimo tres años para iniciar operaciones e inclusive, según expertos, existe una probabilidad de que este proyecto no entre a la matriz energética del país. Lo anterior mejoró el panorama de precios de los contratos de energía que esperamos se mantengan al alza hasta el año 2022-2023 cuando se estima que Hidroituango inicie sus operaciones.

A 2022 se espera aumentar la capacidad instalada en ~200 MW (9%) a través de proyectos de generación solar, diversificando su matriz energética. En los próximos cuatro años esperamos que Celsia desarrolle cuatro proyectos solares (~160 MW) en Colombia y dos (~40 MW) en Panamá. Por lo tanto, al 2022 la capacidad instalada sería de ~2,600 MW, compuesta en un 46.4% por fuentes hidrológicas, 43.7% térmicas y 9.9% renovables solar-eólica. Es de mencionar que, aunque en nuestro ejercicio de valoración no incluimos el proyecto Porvenir II con capacidad de 352 MW; aun así, de presentarse un escenario de no entrada de Hidroituango, este probablemente pueda ser realizado.

Beneficios de la Ley 1715 de 2014 le permitirían a la compañía deducir COP ~ 245 mil mm en impuesto de renta entre 2019 y 2026. La inversión en proyectos solares trae consigo cuatro beneficios: i) exclusión de IVA en la compra de equipos y otros; ii) exención de aranceles para maquinaria y otros; iii) depreciación acelerada, y 4) deducción del 50% del CAPEX sobre la renta líquida gravable para el pago del impuesto a la renta; respecto a este último estimamos que se traducirá en un beneficio de impuestos que estará concentrado en los años 2021-2022, en los que la tasa efectiva de impuestos sería de 24% y 21% respectivamente.

Regasificadora de Cartagena e implementación del precio marginal de escasez, acotan el riesgo financiero ante un nuevo fenómeno de El Niño. En los últimos 67 años Colombia ha enfrentado 21 fenómenos climáticos de este tipo, prácticamente uno cada tres años. Por lo anterior, la entrada en operación de la regasificadora de Cartagena aseguró a Zona Franca Celsia (ZFC) el suministro de gas necesario para su operación en caso de un nuevo fenómeno de El Niño, de tal forma que no sea necesario utilizar combustibles líquidos que aumentan de manera importante el costo de generación. Adicionalmente, la nueva regulación que establece el precio marginal de escasez (PME) reconoce de manera adecuada los costos de generación y deja a un lado los valores teóricos antes empleados para las termoeléctricas,

cuando se genera energía por cumplimiento de OEF (Obligaciones de Energía en Firme).

Recientes incrementos en el precio del gas natural licuado (GNL) aumentan costos de generación, reduciendo márgenes de rentabilidad. Al igual que los precios del crudo, los del GNL han presentado incrementos importantes durante los últimos cinco meses, alcanzando los niveles de finales de 2014 (promedio de mercado USD 10.8/mmbtu). Si bien durante el último trimestre, la generación térmica suplida por ZFC se ha registrado a precio de reconciliación reconociendo los incrementales costos por el aumento del precio del GNL, el EBITDA de la compañía ha iniciado a mostrar presiones leves por el aumento de la participación de la generación térmica. Hacia adelante, la curva forward de mercados asiáticos muestra que las presiones en precio podrían continuar durante 2019, para después aplanarse durante 2020.

Recientes incrementos en el precio del gas natural licuado (GNL) aumentan costos de generación, reduciendo márgenes de rentabilidad. Al igual que los precios del crudo, los del GNL han presentado incrementos importantes durante los últimos cinco meses, alcanzando los niveles de finales de 2014 (promedio de mercado USD 10.8/mmbtu). Si bien durante el último trimestre, la generación térmica suplida por ZFC se ha registrado a precio de reconciliación reconociendo los incrementales costos por el aumento del precio del GNL, el EBITDA de la compañía ha iniciado a mostrar presiones leves por el aumento de la participación de la generación térmica. Hacia adelante, la curva forward de mercados asiáticos muestra que las presiones en precio podrían continuar durante 2019, para después aplanarse durante 2020.

Cambio regulatorio para negocio de distribución de energía exigiría mayor CAPEX para mantener o incrementar ingresos y EBITDA. El reciente cambio en la regulación para el negocio de distribución establece inicialmente una Base Regulatoria de Activos (BRA) que fijará la CREG y sobre la cual se remunerará el negocio de distribución; Celsia estima que su BRA inicial alcanzaría COP 1.99 bn por lo que se deberá estar atento a si el cálculo de la CREG presenta alguna desviación importante de la estimación. Posteriormente, dicha BRA disminuirá acorde a la depreciación calculada bajo los supuestos teóricos de la vida útil de activos que estime el ente regulador y se incrementará acorde al plan de inversiones de la compañía que tendrá como límite superior el 8% del total de la BRA. Lo anterior, además de acotar el crecimiento de la BRA y por ende de los ingresos, también significa que se deberán remplazar activos de manera más rápida, así estos permanezcan en buenas condiciones para operar cuando su valor neto en libros llegue a cero, pues en este punto será un activo que no generará ingresos. Por lo tanto, la demanda de CAPEX para generar ingresos y EBITDA será mayor con la presente regulación que con la anterior.

Cambio regulatorio para negocio de distribución de energía exigiría mayor CAPEX para mantener o incrementar ingresos y EBITDA. El reciente cambio en la regulación para el negocio de distribución establece inicialmente una Base Regulatoria de Activos (BRA) que fijará la CREG y sobre la cual se remunerará el negocio de distribución; Celsia estima que su BRA inicial alcanzaría COP 1.99 bn por lo que se deberá estar atento a si el cálculo de la CREG presenta alguna desviación importante de la estimación. Posteriormente, dicha BRA disminuirá acorde a la depreciación calculada bajo los supuestos teóricos de la vida útil de activos que estime el ente regulador y se incrementará acorde al plan de inversiones de la compañía que tendrá como límite superior el 8% del total de la BRA. Lo anterior, además de acotar el crecimiento de la BRA y por ende de los ingresos, también significa que se deberán remplazar activos de manera más rápida, así estos permanezcan en buenas condiciones para operar cuando su valor neto en libros llegue a cero, pues en este punto será un activo que no generará ingresos. Por lo tanto, la demanda de CAPEX para generar ingresos y EBITDA será mayor con la presente regulación que con la anterior.

Finalización de contratos. i) ENFICC de Merieléctrica en Colombia, y ii) de potencia y energía de Bahía Las Minas (BLM) en Panamá, obliga a renovaciones donde las condiciones pueden ser diferentes. Dichos contratos que aseguran un ingreso para las dos plantas térmicas, finalizan en noviembre de 2019 y diciembre de 2018 respectivamente. En Colombia consideramos que el panorama del sistema con el retraso de Hidroituango limitaría el riesgo para Merieléctrica; no obstante, es la primera vez que Celsia se encuentra negociando la renovación de un contrato de energía y potencia en Panamá para BML, que en su media genera anualmente USD 18 mm en EBITDA.

Finalización de contratos. i) ENFICC de Merieléctrica en Colombia, y ii) de potencia y energía de Bahía Las Minas (BLM) en Panamá, obliga a renovaciones donde las condiciones pueden ser diferentes. Dichos contratos que aseguran un ingreso para las dos plantas térmicas, finalizan en noviembre de 2019 y diciembre de 2018 respectivamente. En Colombia consideramos que el panorama del sistema con el retraso de Hidroituango limitaría el riesgo para Merieléctrica; no obstante, es la primera vez que Celsia se encuentra negociando la renovación de un contrato de energía y potencia en Panamá para BML, que en su media genera anualmente USD 18 mm en EBITDA.

Proyecciones

Precios de la energía: Dados los sucesos en Hidroituango, el escenario de precios ha mejorado para el mediano plazo. No obstante, teniendo en cuenta que a largo plazo la hidroeléctrica Ituango entraría en operación, mantenemos una senda plana desde el año 2021. Los precios de los contratos se incrementan en un promedio de 6% hasta el año 2021, en el que se mantienen constantes en COP 201/kWh y el precio de bolsa alcanza un promedio de COP 126/kWh

En los próximos cuatro años esperamos que Celsia desarrolle cuatro proyectos solares (~160 MW) en Colombia y dos (~40 MW) en Panamá. Por lo tanto, al 2022 la capacidad instalada sería de ~2,600 MW.

Ingresos-EBITDA: Para cierre de 2018 los ingresos se incrementarán 8% frente a 2017 y mostrarán un TACC de 3.6% 2018 – 2027. Por otro lado, el margen EBITDA se ubicará en 33% para los años 2018 y 2019, ~ 300 pbs menos al registrado en el 2017 en el que se presentaron oportunidades comerciales puntuales dados los precios de la energía en bolsa en Panamá y los precios del gas. Posteriormente, el margen EBITDA se mantendría alrededor del 35%.

Ingresos-EBITDA: Para cierre de 2018 los ingresos se incrementarán 8% frente a 2017 y mostrarán un TACC de 3.6% 2018 – 2027. Por otro lado, el margen EBITDA se ubicará en 33% para los años 2018 y 2019, ~ 300 pbs menos al registrado en el 2017 en el que se presentaron oportunidades comerciales puntuales dados los precios de la energía en bolsa en Panamá y los precios del gas. Posteriormente, el margen EBITDA se mantendría alrededor del 35%.

Utilidad Neta: Teniendo en cuenta: i) un menor gasto financiero dados los prepagos de deuda realizados con la emisión de acciones del 1T 2018, ii) la disminución de la tasa de renta para el próximo año, y iii) los beneficios de impuestos generados por los proyectos solares, esperamos que el margen neto se ubique alrededor de 10% para el 2021, año en el que se ejercerán las mayores deducciones de renta por proyectos solares y después converja a alrededor del 9%. La utilidad neta para el 2018 sería de COP 232,000 mm y su TACC 2018 – 2027 de 6.5%.

Valoración y sensibilidades al Precio Objetivo

Valoración y sensibilidades al Precio Objetivo

Para estimar el valor de Celsia utilizamos la metodología de flujo de caja descontado que compone el 70% de nuestro Precio Objetivo y utilizamos un múltiplo EV/EBITDA 2019e de 8.5x que representa el restante 30%. Los parámetros utilizados para la valoración fueron los siguientes: WACC 9.3%, Beta apalancado de 1.05, un costo de capital de 13.5% y un gradiente de 3.5%.

En conclusión, nuestro ejercicio de valoración sugiere un Precio Objetivo 2019 FA de COP 5,150/acción, que ofrece un potencial de valorización de 22,3% a los precios actuales a los que transa la acción, por lo cual asignamos una recomendación de NEUTRAL. Resaltamos que los riesgos asociados a fenómenos climáticos han disminuido de manera importante en vista de la implementación de la planta regasificadora de Cartagena y la nueva metodología del precio marginal de escasez.

WACC vs. Crecimiento a perpetuidad (g) Evaluamos el cambio en el P. O. frente a variaciones en el WACC y el crecimiento a perpetuidad (g). Un incremento de 50 pbs en el WACC significaría una disminución de COP 500 en el P. O., mientras que una disminución de 50 pbs en el gradiente significaría una reducción de COP 330/acción.

Precio de la energía en bolsa vs. Contratos Celsia tiene una exposición positiva frente a los precios de los contratos, pues un incremento de 5% más que compensa una caída en la misma magnitud de los precios en bolsa. Un incremento del 5% en nuestra senda de precios de contratos, representa un incremento de COP 600/acción, mientras que el mismo movimiento en los precios de bolsa significa COP 170/acción.

Precio de la energía en bolsa vs. Contratos Celsia tiene una exposición positiva frente a los precios de los contratos, pues un incremento de 5% más que compensa una caída en la misma magnitud de los precios en bolsa. Un incremento del 5% en nuestra senda de precios de contratos, representa un incremento de COP 600/acción, mientras que el mismo movimiento en los precios de bolsa significa COP 170/acción.

Tabla de Contenido

Principales Factores de Riesgo para 2019 Externos / Internos

Economía de los Estados Unidos: Aterrizaje Suave o Nueva Prolongada Crisis

Precio del Petróleo: Comportamiento y Perspectivas

El Niño y su relación con el PIB y la inflación

Estimaciones de Crecimiento

Concesiones Viales de cuarta generación: ¿2019 será finalmente el año?

Avianca Holdings Preparando el 2020

Bancolombia Inicia el repunte en la rentabilidad

Banco de Bogotá: Calidad de la cartera su mayor fortaleza

Celsia: Mejor preparada para El Niño

Cementos Argos Fortaleciendo los cimientos

Cemex Latam Holdings Una estructura sólida pese a la adversidad

Conconcreto Un entorno desafiante

Corficolombiana Construyendo en medio de la turbulencia

Ecopetrol Con alternativas no convencionales

El Cóndor El nuevo gigante de las concesiones viales

Grupo Argos Un portafolio de oportunidades transversales

Grupo Aval Capitalizando su estrategia digital

Grupo Energía Bogotá: Democratización, una limitante temporal

Grupo Éxito Liderando el cambio del sector

Grupo Nutresa Fuente de innovación