Grupo Éxito Liderando el cambio del sector

En línea con nuestra expectativa 2018 ha sido el año de inflexión en los resultados corporativos, las utilidades consolidadas cerrarían el año con un crecimiento superior al 200%. Aun así, este sería apenas el inicio en la recuperación de los resultados financieros lo que se evidencia en el abaratamiento relativo en los múltiplos forward; actualmente, Grupo Éxito transa a un múltiplo P/U LTM de 49.0x, no obstante el P/U 2018 desciende a 19.4x, P/U 2019 a 16.4x y P/U 2020 a 14.3x, mostrando un descuento exagerado frente al promedio de sus pares (21.1x). Pese a la expansión de las cifras financieras, y acorde a la caída del mercado, el potencial de valorización se ha incrementado ofreciendo a los inversionistas un nivel de entrada que descuenta de forma amplia los diferentes riesgos a los que se expone la compañía.

En línea con nuestra expectativa 2018 ha sido el año de inflexión en los resultados corporativos, las utilidades consolidadas cerrarían el año con un crecimiento superior al 200%. Aun así, este sería apenas el inicio en la recuperación de los resultados financieros lo que se evidencia en el abaratamiento relativo en los múltiplos forward; actualmente, Grupo Éxito transa a un múltiplo P/U LTM de 49.0x, no obstante el P/U 2018 desciende a 19.4x, P/U 2019 a 16.4x y P/U 2020 a 14.3x, mostrando un descuento exagerado frente al promedio de sus pares (21.1x). Pese a la expansión de las cifras financieras, y acorde a la caída del mercado, el potencial de valorización se ha incrementado ofreciendo a los inversionistas un nivel de entrada que descuenta de forma amplia los diferentes riesgos a los que se expone la compañía.

Aspectos para destacar

Estimamos un Precio Objetivo 2019FA de COP 19,800/acción. Nuestro precio incorpora una estimación valor justo para i) GPA de BRL 90/acción a una tasa WACC de 12.1%, ii) Via Varejo de BRL 28/ acción a un WACC de 12.1%, y iii) un valor para la operación de Colombia, Uruguay y Argentina de COP 12,700/ acción a un WACC de 9.8%. Así, el valor está compuesto en un 39% por Brasil, y 61% el resto de las operaciones.

Estrategias para hacer frente a cambios disruptivos en patrones de consumo van en la dirección correcta. La fuerte competencia del sector y los cambios de tendencia en los consumidores forzaron a replantear la estrategia de expansión. Así, Grupo Éxito ha tomado lo mejor de la experiencia internacional; cash & carry, omnicanalidad, modelos de experiencia y calidad (Carulla Fresh Market y Éxito wow), entre otros, como iniciativas de diferenciación en el mercado centradas en una expansión rentable y con miras a la sostenibilidad a largo plazo.

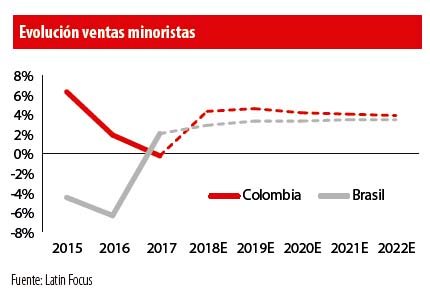

Entorno macroeconómico mejora en Colombia y en Brasil, pero persisten riesgos. En Colombia luce alentadora la recuperación macroeconómica que ya ha empezado a materializarse; el consumo de los hogares repuntaría desde 1.8% en 2017 a 2.7% en 2018 y 3.3% en 2019. Lo mismo sucede en Brasil donde las cifras macroeconómicas siguen mostrando señales positivas (crecimiento del PIB de -3.5%, 1.0 y 1.5% en 2016, 2017 y 2018E respectivamente). No obstante, los riesgos que se derivan de la reforma tributaria en Colombia (ampliación de la base gravable IVA), de la necesidad de reformas estructurales en Brasil (ejemplo: reforma pensional) que garanticen su sostenibilidad fiscal y recuperación económica, y la coyuntura actual que se presenta en Argentina serán temas claves para monitorear en 2019.

¿Por qué SOBREPONDERAR?

Diferentes escenarios de riesgo como gobierno corporativo, menor participación de mercado, reforma tributaria y devaluación del real brasileño se encuentran sobre descontados en el precio del mercado actual. Por el contrario, las cifras ya mostraron su punto de inflexión lo que sumado al abaratamiento relativo y un amplio potencial de valorización, aun en un escenario de supuestos ácidos, nos lleva a mantener una perspectiva positiva.

Grupo Éxito / Ficha técnica

Descripción de la compañía: Grupo Éxito es una compañía presente en cuatro países de Suramérica: en Brasil con Grupo Pão de Açúcar, en Uruguay con Grupo Disco y Grupo Devoto y en Argentina con Libertad. Su estrategia multiformato y multimarca lo convierten en el líder de los hipermercados con las marcas Éxito, Extra, Geant y Libertad; en supermercados premium con Carulla, Pão de Açúcar, Disco y Devoto; en proximidad con las marcas Carulla y Éxito express, Devoto y Libertad express y con Minuto Pão de Açúcar; en descuento, con Surtimax y Super Inter y en Cash and Carry con Assaí y Surtimayorista.

Hipótesis de valor

Formatos innovadores apalancan el crecimiento y hacen frente a la competencia. Acorde a las nuevas dinámicas del mercado y basado en experiencias internacionales exitosas, Grupo Éxito trajo el formato Cash & Carry a Colombia bajo la marca Surtimayorista, un formato con bajos costos operacionales y Capex, con el cual ha logrado duplicar las ventas en los almacenes convertidos (17 para cierre de 2018). Lanzó el modelo Fresh Market en Colombia, Brasil y Uruguay, con una destacable acogida (actualmente en Colombia los Fresh Market representan el 7% de las ventas de Carulla y se espera que al cierre de 2018 alcancen 12%), e introdujo la oferta Precio Insuperable en más de 200 categorías de productos. Estas estrategias han permitido avanzar en una expansión rentable que contribuye a la preservación de la participación de mercado y los márgenes operacionales en medio de agitada competencia.

Estrategia omni-canal y negocios complementarios crecen a pasos de gigante. Sin duda, la forma de comprar de las personas está cambiando, los clientes son quienes eligen cómo, cuándo y dónde comprar, así, con el objetivo de generar una experiencia de compra diferenciadora al conocer los intereses de los clientes y generar mayor cercanía y retención de clientes, Éxito ha diseñado canales de comercio directo tales como market place, e-commerce, catálogos digitales, entre otros, que sumados a la exitosa alianza con Rappi (domicilios) presentaron un crecimiento en las ventas de 17% en 2017 y de 30% en el primer semestre del 2018 en Colombia. Destacamos el segmento de domicilios con 1.2 mm de entregas en el 1S18, de las cuales el 73% se realizó a través de Rappi. Lo anterior, sumado al portafolio de negocios complementarios: tarjeta de crédito, viajes, seguros y negocio inmobiliario con centros comerciales en Colombia, Brasil y Argentina, cuyos ingresos continuarían presentando crecimiento en ingresos de dos dígitos, representan una clara ventaja competitiva.

Estrategia omni-canal y negocios complementarios crecen a pasos de gigante. Sin duda, la forma de comprar de las personas está cambiando, los clientes son quienes eligen cómo, cuándo y dónde comprar, así, con el objetivo de generar una experiencia de compra diferenciadora al conocer los intereses de los clientes y generar mayor cercanía y retención de clientes, Éxito ha diseñado canales de comercio directo tales como market place, e-commerce, catálogos digitales, entre otros, que sumados a la exitosa alianza con Rappi (domicilios) presentaron un crecimiento en las ventas de 17% en 2017 y de 30% en el primer semestre del 2018 en Colombia. Destacamos el segmento de domicilios con 1.2 mm de entregas en el 1S18, de las cuales el 73% se realizó a través de Rappi. Lo anterior, sumado al portafolio de negocios complementarios: tarjeta de crédito, viajes, seguros y negocio inmobiliario con centros comerciales en Colombia, Brasil y Argentina, cuyos ingresos continuarían presentando crecimiento en ingresos de dos dígitos, representan una clara ventaja competitiva.

Monetización del tráfico como la palanca de crecimiento. A través de negocios complementarios y el programa de fidelización “Puntos Colombia” se amplía el potencial de monetización del tráfico e intangibles de la compañía. El programa de fidelización constituye la primera coalición entre un retailer y un banco en Latam e inició con 10 mm de clientes, un número mayor a los afiliados a Lifemiles con 8.3 mm de usuarios. Por su parte, el vehículo inmobiliario Viva malls (Grupo Éxito tiene una participación de 51%) continúa consolidándose y completará 434 mil m2 de GLA al cierre de año, con un portafolio valorado en COP 1.6 bn de 2018 en el momento de la transacción con el FIC –Fondo Inmobiliario Colombia– (este vehículo aún se encuentra valorado por el método de costo en los estados financieros).

Crecimiento de gastos administrativos y de ventas por debajo de la inflación beneficiados por planes de productividad. De cara al desafiante entorno competitivo, Grupo Éxito ha implementado iniciativas para controlar el crecimiento del SG&A, tales como optimización de la red logística, ahorros en consumo de energía, control de las mermas, desarrollo de colaboradores multifuncionales, con las cuales logró reducir esta línea como porcentaje de las ventas en cerca de 150 pbs. Lo anterior, sumado a unos costos controlados ha permitido la expansión de los márgenes operacional y EBITDA en las diferentes regiones, lo cuales esperamos que se expandan 55 pbs y 60 pbs respectivamente a nivel consolidado en el 2019.

Riesgos

Riesgos

Retos fiscales en Brasil y riesgos por volatilidad del real. Luego de una década de una dinámica económica sobresaliente (2002-2013), a raíz de la caída de los commodities Brasil vivió la peor recesión de su historia y en 2015 el PIB se contrajo 3.8%. En 2017 inició su recuperación (PIB de +0.7%), impulsado por ajustes fiscales, derivando en un beneficio para la demanda interna y externa. Para 2018, se estima que la recuperación continúe y el PIB repunte hasta 1.5% y en 2019 alcance 2.5%. No obstante, a raíz de los escándalos de corrupción se ha generado una creciente desconfianza hacia la clase política que ha puesto en riesgo la consolidación fiscal, y por lo pronto la aprobación de reformas cruciales como la pensional están en veremos. Así, la tasa de cambio ha sido una de las más volátiles de los mercados emergentes en lo corrido del año y el crecimiento económico comienza a mostrar señales de debilidad. Lo anterior pone en riesgo la recuperación sostenida y el aporte positivo y creciente de los resultados de Brasil.

Formatos de descuento aún podrían seguir capturando participación de mercado. En los últimos años el sector Retail en Colombia ha vivido una revolución. La desaceleración de la economía, devaluación de la moneda, reforma tributaria, entre otros, se convirtieron en el escenario propicio para el crecimiento del formato Hard Discount (D1, Ara y Justo y Bueno) que hace menos de seis años no existía y en la actualidad representa el 12% del mercado en Colombia, duplicando su participación en los últimos dos años. En el primer semestre del año, siete de cada diez hogares colombianos hicieron compras en las tiendas de descuento y D1 alcanzó 800 tiendas; Justo y Bueno, 549 y Ara, 430 (Éxito cuenta con 559 almacenes, de los cuales 197 pertenecen al formato discount y 13 a cash and carry). Vale la pena destacar que estos competidores no han reportado utilidades desde su creación y aún tienen un gran reto para rentabilizar sus operaciones.

Formatos de descuento aún podrían seguir capturando participación de mercado. En los últimos años el sector Retail en Colombia ha vivido una revolución. La desaceleración de la economía, devaluación de la moneda, reforma tributaria, entre otros, se convirtieron en el escenario propicio para el crecimiento del formato Hard Discount (D1, Ara y Justo y Bueno) que hace menos de seis años no existía y en la actualidad representa el 12% del mercado en Colombia, duplicando su participación en los últimos dos años. En el primer semestre del año, siete de cada diez hogares colombianos hicieron compras en las tiendas de descuento y D1 alcanzó 800 tiendas; Justo y Bueno, 549 y Ara, 430 (Éxito cuenta con 559 almacenes, de los cuales 197 pertenecen al formato discount y 13 a cash and carry). Vale la pena destacar que estos competidores no han reportado utilidades desde su creación y aún tienen un gran reto para rentabilizar sus operaciones.

Desconfianza en accionista mayoritario –Casino– llevaría a que la acción mantenga un descuento. La compleja estructura societaria, el elevado endeudamiento de Casino y de Rallye (accionista mayoritario de Casino con el 51%) y las transacciones que han destruido valor para los accionistas minoritarios, siguen poniendo a pensar al mercado frente a cuál será su siguiente movida para hacer frente a las necesidades de caja para cumplir con sus obligaciones, y si esta podría representar de nuevo un riesgo para los minoritarios. Así, la acción sigue respondiendo a eventos corporativos de sus accionistas mayoritarios y los inversionistas continúan asignando un descuento por gobierno corporativo. Consideramos que si bien este riesgo está acotado por los niveles de apalancamiento a nivel separado de Éxito, este descuento se mantendrá mientras Casino continúe como accionista, por lo que una eventual venta del activo sin lugar a dudas será un catalizador para la acción.

Desconfianza en accionista mayoritario –Casino– llevaría a que la acción mantenga un descuento. La compleja estructura societaria, el elevado endeudamiento de Casino y de Rallye (accionista mayoritario de Casino con el 51%) y las transacciones que han destruido valor para los accionistas minoritarios, siguen poniendo a pensar al mercado frente a cuál será su siguiente movida para hacer frente a las necesidades de caja para cumplir con sus obligaciones, y si esta podría representar de nuevo un riesgo para los minoritarios. Así, la acción sigue respondiendo a eventos corporativos de sus accionistas mayoritarios y los inversionistas continúan asignando un descuento por gobierno corporativo. Consideramos que si bien este riesgo está acotado por los niveles de apalancamiento a nivel separado de Éxito, este descuento se mantendrá mientras Casino continúe como accionista, por lo que una eventual venta del activo sin lugar a dudas será un catalizador para la acción.

Con el objetivo de generar una experiencia de compra diferenciadora al conocer los intereses de los clientes y generar mayor cercanía y retención de clientes, Éxito ha diseñado canales de comercio directo tales como market place, e-commerce, catálogos digitales, entre otros.

Proyecciones

Ingresos: Nuestras proyecciones de ingresos principalmente contemplan lo siguiente: i) Ingresos operacionales de COP 10.5 bn en Colombia, presentando un decrecimiento anual de 2.1%, el cual estaría afectado por la ley de financiamiento y los hard discounters; ii) ingresos de BRL 52.6 mil mm en GPA, que en COP representarían COP 40.8 bn, creciendo 7.6% frente a lo estimado en 2018 (COP 37.9 bn), derivados de un comportamiento favorable en Assaí y la continua recuperación de las ventas mismos metros en Multivarejo.

EBITDA: Hemos estimado un EBITDA recurrente consolidado de COP 2.95 bn para 2019, reduciéndose 5.49% con respecto a 2018, con lo cual el margen EBITDA consolidado se situaría en 5.29%, frente a 5.90% estimado para 2018. Asimismo, consideramos que el EBITDA en GPA se ubicará alrededor de COP 2.1 bn para 2019, con un margen EBITDA de 5.2%, disminuyendo 10 puntos básicos frente a lo estimado en el año anterior (6.2%). Para Colombia calculamos un EBITDA de COP 534 mil

mm, con un margen EBITDA de 5.1% para dicho periodo, incrementándose 20 pbs frente a 2018.

Utilidad Neta: La utilidad neta continuaría presentando una recuperación en los años venideros. 2018 cerraría en COP 330 mil mm y en 2019 COP 389 mil mm creciendo 17.8% anual.

Valoración y sensibilidades al Precio Objetivo

Para estimar el valor de la acción utilizamos la metodología de suma de partes en la cual i) ponderamos el valor de la participación de Grupo Éxito en GPA (del 18.8%), obteniendo un resultado de COP 9,100/acción, y ii) como resultado de una valoración por medio de Flujo de caja descontado, estimamos un valor de 12,000/acción para Grupo Éxito utilizando un WACC de 9.8%, beta de 0.7x, costo del equity de 12% y perpetuidad de 3.0%.

Para finalizar, nuestro ejercicio de valoración sugiere un Precio Objetivo 2019FA de COP 19,800/acción, equivalente a un margen de apreciación de 38.66% y una recomendación de SOBREPONDERAR. Asignamos un riesgo ALTO a nuestra valoración, debido a la alta competencia de los hard discounters, los retos que se presentarán en Brasil y la complejidad de estructura de capital de Casino.

WACC vs. Crecimiento a perpetuidad (g)

WACC vs. Crecimiento a perpetuidad (g)

Nuestro primer ejercicio consistió en estudiar la sensibilidad del Precio Objetivo frente a variables claves como la tasa de descuento y el crecimiento a perpetuidad. Para la primera utilizamos variaciones de 0.5% frente al WACC calculado para la compañía y de +/- 0.5% y 0.2% para la variación en el crecimiento a perpetuidad. En este último caso, usamos los pronósticos de inflación a largo plazo de los cuatro países.

Valor acción GPA vs. Descuento por holding

Valor acción GPA vs. Descuento por holding

Nuestro segundo ejercicio contempla variables de descuento por holding y valor de la acción de GPA. En este caso utilizamos un valor estimado para la acción de GPA en 2019 de BRL 90 (y variaciones de +/- 5% y 10%) y un descuento por holding de 6.25%, debido a que este es el descuento promedio al que han transado las holdings en Colombia (Grupo Sura y Grupo Argos).

Tabla de Contenido

Principales Factores de Riesgo para 2019 Externos / Internos

Economía de los Estados Unidos: Aterrizaje Suave o Nueva Prolongada Crisis

Precio del Petróleo: Comportamiento y Perspectivas

El Niño y su relación con el PIB y la inflación

Estimaciones de Crecimiento

Concesiones Viales de cuarta generación: ¿2019 será finalmente el año?

Avianca Holdings Preparando el 2020

Bancolombia Inicia el repunte en la rentabilidad

Banco de Bogotá: Calidad de la cartera su mayor fortaleza

Celsia: Mejor preparada para El Niño

Cementos Argos Fortaleciendo los cimientos

Cemex Latam Holdings Una estructura sólida pese a la adversidad

Conconcreto Un entorno desafiante

Corficolombiana Construyendo en medio de la turbulencia

Ecopetrol Con alternativas no convencionales

El Cóndor El nuevo gigante de las concesiones viales

Grupo Argos Un portafolio de oportunidades transversales

Grupo Aval Capitalizando su estrategia digital

Grupo Energía Bogotá: Democratización, una limitante temporal

Grupo Éxito Liderando el cambio del sector

Grupo Nutresa Fuente de innovación