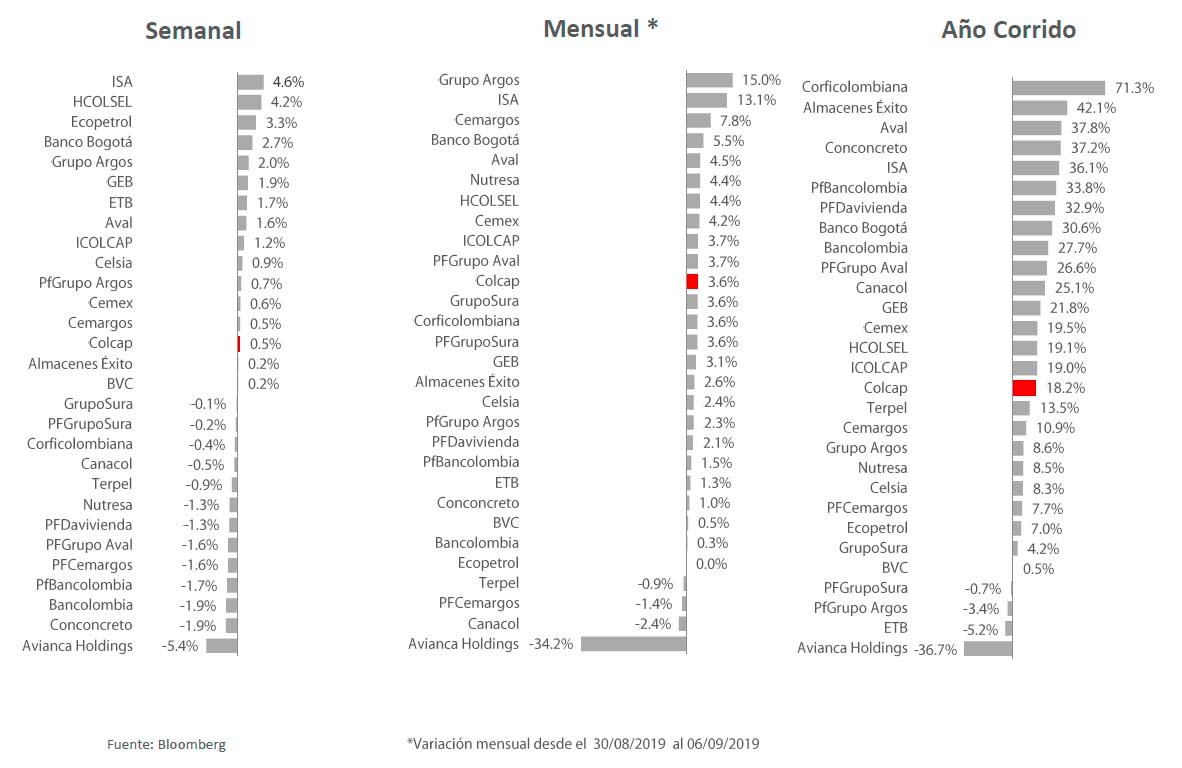

Análisis sobre los mercados: RENTA VARIABLE

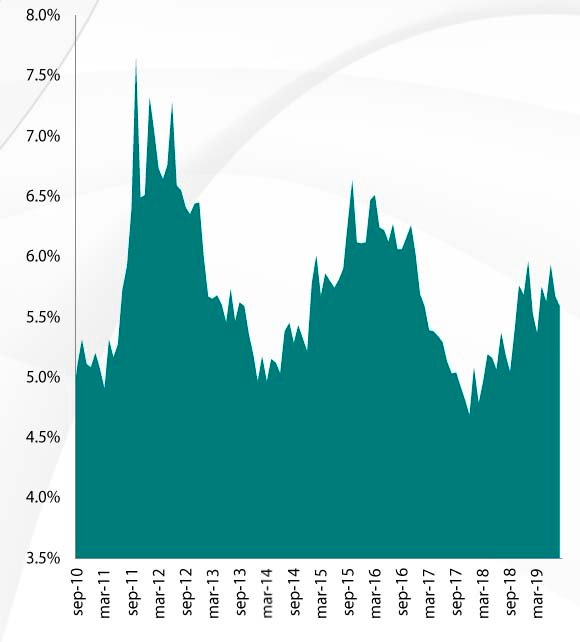

Costo de la deuda se encuentra en mínimos históricos

La gran valorización de la renta fija tanto en dólares como en pesos colombianos ha llevado las tasas de financiación por deuda, en los mercados de capitales, a mínimos históricos; incluso, en algunos casos internacionales estas se encuentran en terreno negativo.

- La gran valorización de la renta fija tanto en dólares como en pesos colombianos ha llevado las tasas de financiación por deuda, en los mercados de capitales, a mínimos históricos; incluso, en algunos casos internacionales estas se encuentran en terreno negativo.

- Cuanto se observa la proporción de deuda global que renta negativo, este monto asciende a USD17 billones, lo que representa el 27% si se compara con la capitalización de mercado del índice Barclays Global Aggregate que reúne la deuda a nivel mundial tanto de países desarrollados como emergentes, soberana y corporativa.

De esta manera, si se tiene en cuenta que el grueso de la deuda emitida por los emisores colombianos en los mercados internacionales se dio en el periodo 2010 – 2012

De esta manera, si se tiene en cuenta que el grueso de la deuda emitida por los emisores colombianos en los mercados internacionales se dio en el periodo 2010 – 2012 cuando se realizaron los procesos de expansión de las empresas locales, podríamos pensar que se acerca un momento de refinanciación importante , el cual se dará con unas reducciones considerables en su costo. Es en este punto importante mencionar, por ejemplo, que compañías como Promigas han manifestado su interés de hacer emisiones internacionales para aprovechar este contexto y, Cementos Argos recientemente contrato con un crédito en dólares a 10 años.

Fuente: Bloomberg / Gráfica: Davivienda Corredores

Apetito por acciones americanas generará un mejor panorama para Colombia

Rentabilidad de las acciones vuelve a ser muy atractivo relativamente a la renta fija

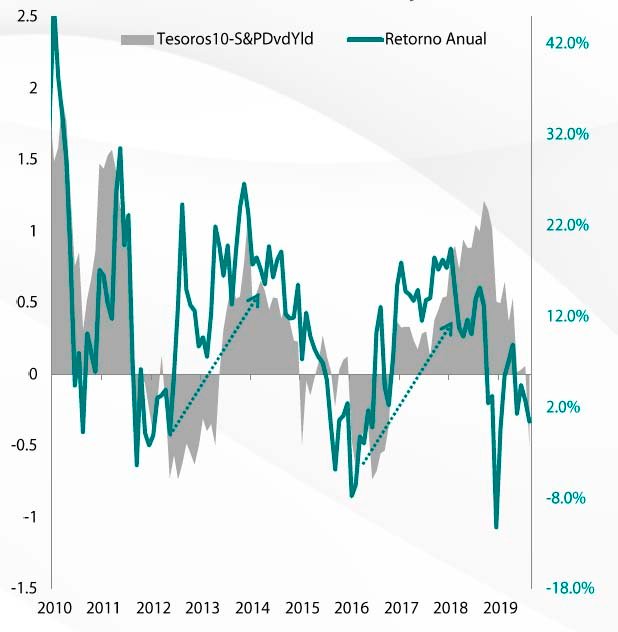

Al comparar el rendimiento de un bono del tesoro americano a 10 años con el rendimiento por dividendos del S&P500, observamos que este diferencial ha vuelto a un valor negativo; terreno donde estuvo en 2012 y 2016. En este punto es importante destacar que durante el 2012 y 2013 las acciones americanas acumularon una valorización de 38% y durante 2016 y 2017 un avance de 29.65%.

- Al comparar el rendimiento de un bono del tesoro americano a 10 años con el rendimiento por dividendos del S&P500, observamos que este diferencial ha vuelto a un valor negativo; terreno donde estuvo en 2012 y 2016. En este punto es importante destacar que durante el 2012 y 2013 las acciones americanas acumularon una valorización de 38% y durante 2016 y 2017 un avance de 29.65%.

- Aunque reconocemos que el múltiplo Precio/Utilidades estimadas a 12 meses del S&P500 de18x no luce tan bajo como el del año 2012 (13x) sino más bien similar al del 2016 (18x) y esto podría limitar una eventual valorización, sí consideramos que ubica nuevamente las acciones americanas en un momento de valor relativo atractivo frente a las alternativas de renta fija.

- En otras palabras, consideramos que ha llegado a ser tan bajo el rendimiento de los bonos del tesoro americano y de la renta fija desarrollada que los mercados accionarios comienzan a lucir muy atractivos relativamente

Fuente: Bloomberg /Gráfica: Davivienda Corredores

[adrotate banner=»53″]

[adrotate banner=»54″]

Equity Risk Premium también soporta nuestra expectativa de apetito por la renta variable global

Prima de Riesgo del Capital (Equity Risk Premium – ERP)

En línea con lo mencionado anteriormente, la prima de riesgo del capital o Equity Risk Premium (Exceso de retorno del capital respecto a la tasa libre de riesgo) calculada por Damodaran sustenta el atractivo que ha ido ganando el mercado americano respecto a la renta fija. Actualmente el ERP se ubica en 5.75% y ha venido aumentando desde inicio desde 2018 cuando se encontraba en 4.8%.

- En línea con lo mencionado anteriormente, la prima de riesgo del capital o Equity Risk Premium (Exceso de retorno del capital respecto a la tasa libre de riesgo) calculada por Damodaran sustenta el atractivo que ha ido ganando el mercado americano respecto a la renta fija. Actualmente el ERP se ubica en 5.75% y ha venido aumentando desde inicio desde 2018 cuando se encontraba en 4.8%.

- De manera muy similar a los datos de diferencia de retorno entre los bonos del tesoro y el dividend yield del S&P500, el momento actual del mercado empieza a lucir favorable para la renta variable.

- Aunque más adelante en el documento mostraremos que el valor en la renta variable parece ser mucho más atractivo en mercados fuera de Estados Unidos, tanto por valoración como por expectativa de crecimiento de utilidades, es claro que un movimiento de valorización de las acciones norteamericanas llevaría a un buen comportamiento del mercado colombiano.

- No obstante lo anterior, es importante reconocer que las tensiones comerciales entre Estados Unidos y China seguirán generando alta volatilidad y que hasta el momento solo atravesamos una «tregua» hasta que los equipos negociadores se reúnan en octubre.

Fuente: Damodaran

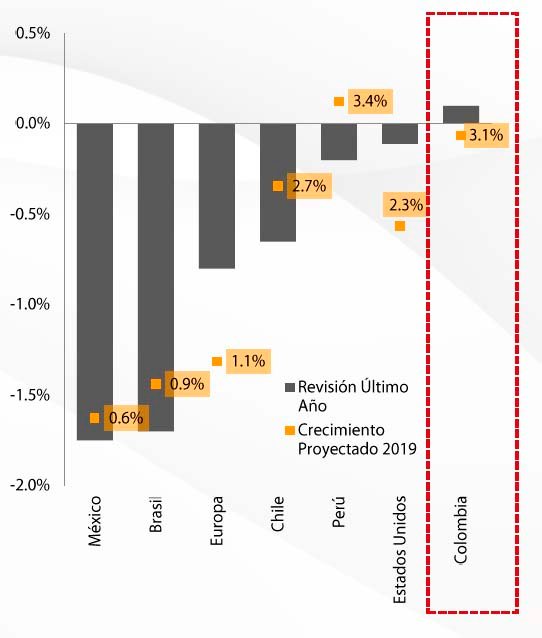

Colombia se destaca en la región latinoamericana por su tasa de crecimiento

Tal vez el factor que podría llevar a que no sea justamente Latinoamérica la región favorecida en caso de una valorización de los mercados accionarios es que es la región con menor tasa de crecimiento estimada para 2019. Según las estimaciones del Fondo Monetario Internacional en su último World Economic Outlook del mes de julio

- Tal vez el factor que podría llevar a que no sea justamente Latinoamérica la región favorecida en caso de una valorización de los mercados accionarios es que es la región con menor tasa de crecimiento estimada para 2019. Según las estimaciones del Fondo Monetario Internacional en su último World Economic Outlook del mes de julio, se proyecta un crecimiento económico mundial de 3.2% para 2019, 1.9% para las economías avanzadas, 6.2% para economías emergentes de Asia y 0.6% para América Latina; sin embargo, esta última cifra asume una proyección de 0.9% para México pero si tenemos en cuenta que recientemente el Banco Central de ese país recortó el rango estimado de crecimiento a 0.7% desde 0.8% – 1.8%, es normal esperar que el crecimiento de la región sea aun más bajo que el proyectado actualmente.

No obstante, al revisar el caso colombiano, no solo es una de las economías en las que la tasa de crecimiento estimada es de las más altas en Latinoamérica sino que es la única en la que las proyecciones se han revisado al alza en el último año; de acuerdo al consenso de analistas consultados por Bloomberg

Fuente: Bloomberg Gráfica: Davivienda Corredores

Valoraciones continúan favoreciendo el mercado colombiano

- Finalmente, sigue siendo notorio el descuento que presenta el mercado accionario colombiano frente a las alternativas internacionales, pues frente a Latinoamérica éste se encuentra cerca de 14% y frente a acciones globales excluyendo Estados Unidos oscila cercano a 18%; todo esto al hacer la comparación a través del múltiplo de Precio/Utilidades estimadas a 12 meses.

- Ahora bien, si incorporamos al análisis las tasas de crecimiento que proyectamos en Davivienda Corredores para las utilidades por acción del COLCAP para el año 2019 y 2020 de 11.5% y 10.3%, respectivamente, nos inclinamos a pensar que el múltiplo reconocido por el mercado actualmente a las acciones colombianas es realmente bajo.

Así pues, aunque consideramos que la volatilidad se mantendrá alta por las tensiones entre Estados Unidos y China, lo que seguirá evitando que los inversionistas internacionales decidan tomar posiciones grandes en los mercados emergentes o poco líquidos, como es el caso de Colombia; sí consideramos que los inversionistas deben seguir posicionándose en los mercados accionarios porque representan una oportunidad bastante atractiva para el mediano y largo plazo.

Fuente: Bloomberg / Gráfica: Davivienda CorredoresiCálculos realizados con los índices MSCI

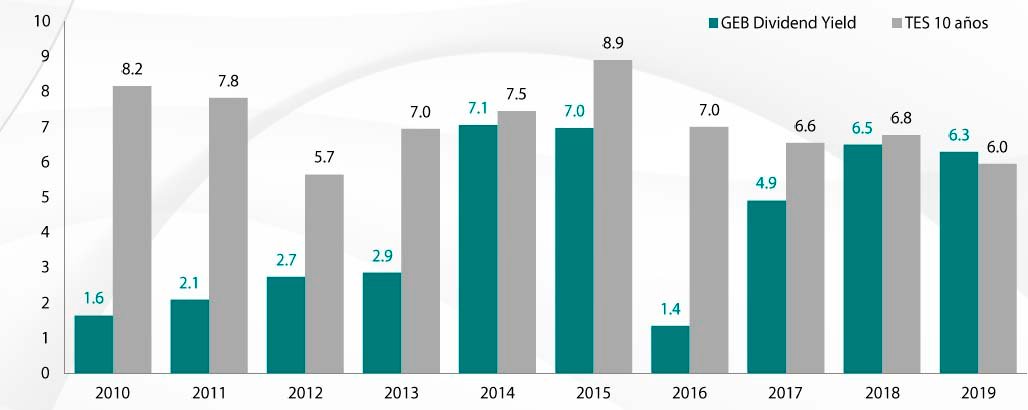

Dividend Yield de GEB equipara a un TES de 10 años

- El fenómeno de tasas de interés bajas no es solo un efecto que se produzca a nivel internacional sino que para el caso del mercado colombiano ya observamos que en compañías como Grupo Energía Bogotá el retorno por dividendos anual supera la rentabilidad de un TES con vencimiento a 10 años. Aunque claramente no son riesgos equiparables sí se podría decir que un inversionista invertido en acciones de esta compañía podría obtener un retorno similar y dejar abierta la posibilidad a capturar todo el potencial de crecimiento de la compañía en el largo plazo.

Grupo Energía de Bogotá es uno de nuestros TopPicks pues adicional al atractivo retorno por dividendos cuenta con un sobresaliente desempeño de sus utilidades que tendrán crecimientos importantes en los próximos años dada la entrada de nuevos proyectos, el crecimiento en Calidda y la reciente adquisición de Electrodunas.

Fuente: Bloomberg / Gráfica: Davivienda Corredores