Análisis sobre los mercados: Renta Fija

EE. UU.: Los Tesoros solo tendrian espacio de valorizacion ante un escenario de Risk-off

La curva de Tesoros presentó valorizaciones generalizadas durante el mes de agosto, con un movimiento mas pronunciado en la parte larga de la curva que cayo en promedio 38 pbs. Esto, ante un escenario de alta volatilidad e incertidumbre sobre la resolución de las diferencias comerciales a nivel internacional. No obstante, consideramos que la curva de Tesoros no tendría mayor espacio de valorización, pues en gran medida, la tendencia de aplanamiento que se ha observado ha estado impulsada por las expectativas de que la Reserva Federal continué con la senda de recortes. Las probabilidades de recorte de tasas que descuenta la senda 01S-US muestra que le mercado estaría esperando cuatro recortes de 25pbs.

Lo que haría que la tasa de referencia se ubicara en 1.00%1.25%. Movimientos que creemos que ya están incorporados en los niveles actuales de negociación de la curva.

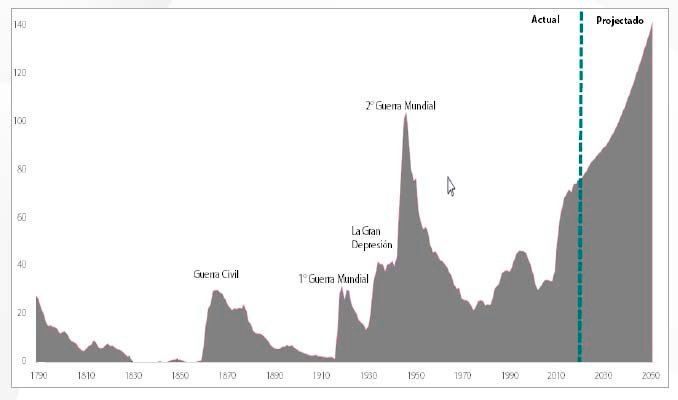

La economía norteamericana presenta niveles de deuda como porcentaje del PIB muy cercanos a los observados después de la segunda guerra mundial y según las proyecciones de Congressional Budget Office (CBO) se espera que para 2049 este porcentaje se ubique en 144%. Aunque aún no se perciben los riesgos que esto implica para el sistema financiero, es de esperarse si no se implementa una reforma legislativa, la probabilidad de una crisis fiscal es cada vez mas alta. Esto, generaría un aumento en las tasas de interés por la perdida de confianza de los inversionistas ante la posición fiscal del gobierno, un fuerte incremento en las expectativas de inflación y mayor dificultad de financiación publica y privada en los mercados internacionales. Por esta razón, consideramos que la curva de Tesoros no tiene valor fundamental, pues la tendencia creciente en los niveles de deuda del país debería generar presiones alcistas, especialmente en la parte larga de la curva.

La deuda emergente se ha visto afectada por el comportamiento de las monedas

La deuda emergente desde finales del mes de Julio ha presentado un comportamiento de desvalorizaciones. Donde, se observa un movimiento mas pronunciado en la curva de títulos emergentes denominados en moneda local con exposición al dolar, mientras que los títulos en moneda local se han mantenido relativamente estables. Esto, se explica por el desempeño que han tenido la canasta monedas emergentes, pues durante el mes de agosta la mayoría de monedas se debilitaron frente al Mar. Por esta razón, consideramos que es favorable mantener deuda emergente, pues ofrece retornos atractivos frente a la deuda high yield y corporativa en EE.UU., pero realizando coberturas que permitan eliminar la exposición a las divisas. Esto, si se tiene en cuenta que esperamos que el escenario de volatilidad mantenga en los próximos meses ante la incertidumbre sobre las tensiones comerciales.

Adicionalmente, la deuda emergente en una fase previa a una recesión tiene un comportamiento relativamente estable, donde primero se da una valorización en la deuda soberana y ampliación de los spreads. Mientras, que la deuda emergente en dolares al ser considerado como un activo liquido y con un nivel de carry atractivo solo comienza su senda de desvalorización cuando la recesión comienza.

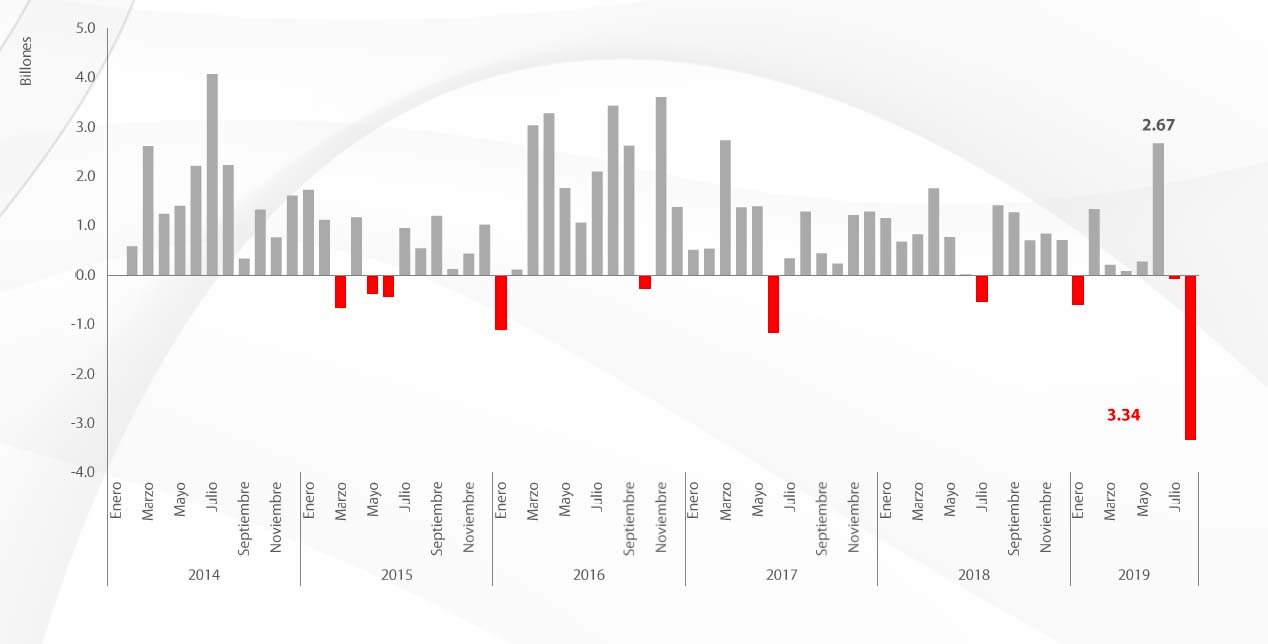

Los fondos de capital extranjeros hicieron su mayor venta histórica

Colombia reduciría su ponderación en los indices de JP Morgan en 20201

JP Morgan anuncio la inclusión de China en sus indices de renta fija de ‘países emergentes. A partir de febrero de 2020 los bonos soberanos chinos (CGBs) mas líquidos serán incluidos en los indices GBI-EM Global Diversified, GBI-EM Global, GBI-EM (Narrow) y GBI-EM (Narrow Diversified). Según lo anunciado por el banco estadounidense, el periodo de ingreso de los nuevos títulos durara 10 meses hasta noviembre de 2020, aumentando la ponderación 1% cada mes, hasta 10%. Al momento de evaluar el impacto que este anuncio tendrá en mercado de deuda publica se deben considerar diversos factores, el primero es la anticipación del anuncio y la gradualidad del cambio que mitiga la reacción del mercado. Adémas, el valor de los activos que componen el indice va a cambiar a lo largo de la operación por lo que es muy difícil determinar la composición exacta que tendría el indice después de este cambio. Finalmente, consideramos que las emisiones vigentes de TES tendrían un cambio importante si efectivamente se da el canje de deuda que esta esperando el mercado en los próximos meses.

[adrotate banner=»53″]

[adrotate banner=»54″]

Sin embargo, teniendo en cuenta la composición actual que tienen los indices realizamos una aproximación del monto equivalente a la caída en la participación de los extranjeros en el mercado de TES, para el GBI-EM Global Diversified se espera un ajuste de COP 6.9bn y para el GBI-EM Global COP 295.800 mm, los dos indices mas representativos dentro del grupo de indices GBI-EM en monda local. Teniendo en cuenta estas cifras esperamos que la composición represente aproximadamente COP 7.23bn del mercado de deuda publica colombiana, donde se observa una mayor concentración en las referencias de la parte corta y media de la curva de TES TF.

Fuente: JP Morgan

La deuda corporativa indexada deja de lucir barata

Las presiones inflacionarias alcanzaron su pico máxima en el mes de Julio, pues los choques transitorios de oferta y los precios de los alimentos dejaron de ser los factores que estaban impulsando los precios al alza. Por esto, consideramos que la inflación en los próximos meses va a tender a su nivel objetivo del 3%, en linea con lo que estaba proyectando el comité técnico del Banrep. Teniendo en cuenta este escenario, consideramos que en deuda corporativa es mejor mantener posiciones mas moderadas en indexación y buscar balancear los portafolios. Adicionalmente, se observa que las rentabilidades proyectadas para los títulos indexados al IPC dejaron de ser mas atractivas que sus comparables en tasa fija. Por esta razón, recomendamos mantener exposición en nodos puntuales de 3 y 6 anos que mantienen spreads atractivos frente a los TES UVR.